Структура пенсий в РФ

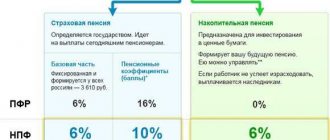

Пенсия в России состоит и двух частей: страховой и накопительной. Страховая пенсия — это часть пенсии, которую обеспечивает государство в лице Пенсионного фонда. Для того чтобы ПФР мог ее платить, предприятия-работодатели отчисляют в фонд определенный процент от зарплаты работника. Эта пенсия индексируется государством на величину инфляции. А если денег на ее выплату не хватает, дефицит ПФР покрывается из бюджета.

Ранее, страховая пенсия назначалась при достижении пенсионного возраста — ранее он для мужчин составлял 60 лет, а для женщин — 55 лет. Но в 2020 году президент России подписал закон о постепенном повышении пенсионного возраста для мужчин до 65 лет, а для женщин — до 60 лет (таблица 1).

Таблица 1 – График повышения пенсионного возраста в России

Срок выхода на пенсию

Необходимо отметить, что первоначальный законопроект, предусматривающий изменение периода трудоспособности граждан, содержал более жесткий вариант реформы — каждый год увеличение на 1 год (без права досрочного оформления на 6 месяцев раньше в 2020 и 2020 гг.), а также увеличение срока выхода на пенсию для женщин на 8 лет (т.е. с 55 до 63 лет). Но в ходе рассмотрения проекта в Государственной Думе была принята поправка, смягчающая предложенные параметры (предложена она была Президентом В.В. Путиным).

Читайте также: Развитие пенсионного обеспечения в России

На сегодняшний день против повышения пенсионного возраста настроено не только рядовое население страны, но и парламентарии, подавшие иск в суд, для рассмотрения целесообразности принятого закона. Согласно Конституции изменения, которые вносятся в законодательство с нарушением интересов и прав человека считаются противоправными. Реформа привнесла следующие перемены:

— повышение размера пенсии в среднем на 1000 рублей каждый год, пока не будет достигнут установленный лимит;

— в 2020 году возраст выхода на пенсию повысится на полгода;

— установление льгот для граждан предпенсионного возраста, которые смогут «до самого последнего» трудиться на производстве;

— сохранены некоторые льготы для граждан, чей труд признан вредным и тех, кто служит в силовых структурах.

Для чего поднимают пенсионный возраст?

Смысл повышения пенсионного возраста — снизить дефицит средств в ПФР на выплату пенсий, а также повысить уровень государственной пенсии.

Для получения страховой пенсии также необходим стаж работы не менее 15 лет по новым правилам. Повлиять на размер страховой пенсии будущий пенсионер может крайне незначительно — это пассивный доход на старость: получать доход на пенсии можно стабильно, но мало. Особенность страховой пенсии в том, что она формируется в баллах, и каждый год государство решает, сколько будет стоить балл. Стоимость может меняться в зависимости от числа работающих граждан и пенсионеров в стране. Поскольку формулу расчета баллов трудно понять даже матерым экономистам, для подсчета пенсии Пенсионный фонд РФ создал онлайн-калькулятор.

Накопительная пенсия придумана с целью дать возможность будущему пенсионеру увеличить размер пенсионных накоплений. Дело в том, что отчисления, которые работодатель делает на страховую часть пенсии (16% от зарплаты работника) идут на нужды нынешних пенсионеров. А отчисления на накопительную часть (6% от зарплаты) по идее должны накапливаться на пенсионном счете гражданина и использоваться только по достижении им пенсионного возраста.

В зависимости от выбора каждого человека эти отчисления поступают либо в негосударственные пенсионные фонды, либо в государственный Внешэкономбанк, которые управляют пенсионными вложениями граждан, инвестируя их в акции, депозиты, государственные и корпоративные облигации и т.д. С 2014 году отчисления в накопительную часть были заморожены. Поэтому пока что все взносы идут на страховую часть пенсии, то есть тратятся на выплату пенсий сегодняшним пенсионерам. Счета накопительной пенсии пополняются лишь за счет инвестиционного дохода от ранее перечисленных пенсионных накоплений. Кроме того, при желании можно оформить индивидуальный пенсионный план в НПФ и самостоятельно перечислять часть дохода на формирование негосударственной пенсии.

Пенсия по добровольному (негосударственному) пенсионному обеспечению. Наряду с государственной системой обязательного пенсионного страхования в России существует негосударственное добровольное пенсионное страхование, в рамках которого у россиян есть возможность формировать ещё одну пенсию. Чтобы получать такую пенсию, будущему пенсионеру надо заключить договор с негосударственным пенсионным фондом (НПФ) и в течение определённого времени делать личные взносы.

Минфин и Центробанк предлагают ликвидировать обязательную накопительную часть пенсии

«Ъ» стали известны подробности совместных предложений Минфина и Банка России по «модернизации пенсионной системы» РФ — так называемая Концепция индивидуального пенсионного капитала. Основные ее положения: ликвидация нынешней накопительной системы, сохранение обязательной ставки платежа в Пенсионный фонд в 22%, льготы и гарантии по дополнительным накопительным платежам в НПФ в размере от 0% до 6% с добровольным выбором ставки. Как менялась пенсионная система в России — в материале «Ъ».

История пенсионной системы России

20 ноября 1990 года

был принят закон «О государственных пенсиях в РСФСР». 22 декабря того же года был создан Пенсионный фонд России (ПФР). Механизм финансирования и выплаты пенсий предполагал поступления обязательных страховых взносов работодателей и граждан. Можно было рассчитывать пенсию из заработка за любые пять лет непрерывного стажа, в трудовой стаж также были включены «нестраховые периоды».

Пенсионные рубли станут деньгами

16 сентября 1992 года

был подписан указ президента «О негосударственных пенсионных фондах», который позволил предприятиям, коллективам граждан и общественным объединениям учреждать негосударственные пенсионные фонды.

В мае 1995 года

правительство приняло Концепцию реформы системы пенсионного обеспечения. Пенсии стали состоять из трех частей: базовой (прожиточный минимум), трудовой (трудовой стаж и заработок) и негосударственной (накопления в негосударственных фондах).

В декабре 1995 года

Госдума приняла закон «Об индивидуальном учете в системе государственного пенсионного страхования», разработанный Пенсионным фондом. Размер пенсий стал зависеть от суммы вносимых гражданами на протяжении трудового стажа взносов.

В мае 1998 года

правительство одобрило программу пенсионной реформы, разработанную Министерством труда и социального развития. Программа предлагала введение смешанной модели выплат: на основе государственных пенсионного обеспечения и страхования, а также негосударственного страхования. Реализацию запланировали на 2000 год.

В марте 2001 года

Национальный совет по пенсионной реформе при президенте принял новую программу пенсионной реформы, разработанную Минэкономики. Программа дополняла положения 1998 года и сохраняла три составляющих трудовой пенсии: базовую, страховую и накопительную части. Базовая часть назначается правительством, страховую формируют до 14% налоговых платежей, уплачиваемых работодателем в рамках единого социального налога (ЕСН) от сумм заработной платы сотрудников, накопительную — 2–6% от зарплаты, уплачиваемых в виде единого социального налога (ЕСН).

При этом средства, поступающие на формирование страховой части пенсии, учитываются лишь в виде «прав застрахованных граждан» на получение пенсии. Права накапливаются и индексируются государством ежегодно, исходя из темпов инфляции. Сами же средства, формирующие эти права, идут на выполнение текущих обязательств Пенсионного фонда России по выплате пенсий. Накопительная же часть пенсии — это реальные деньги, подлежащие инвестированию на фондовом рынке в перечень активов, разрешенных законодательством.

Положения программы были закреплены в ноябре-декабре 2001 года законами «Об обязательном пенсионном страховании» и «О трудовых пенсиях». В 2002 году Пенсионный фонд приступил к реализации реформы.

Не жизнь, а пенсия

В июне 2003 года была презентована электронная система информирования о пенсионных счетах, а Госдума приняла закон «Об инвестировании средств для финансирования накопительной части трудовой пенсии». С 1 июля ПФР начал рассылку уведомлений о накоплениях. Будущие пенсионеры получили право выбрать управляющую компанию для управления этой частью пенсии. С 1 января 2004 года право управлять накопительными пенсионными средствами получили также негосударственные пенсионные фонды.

С 1 октября 2008 года

была запущена программа по государственному софинансированию накопительной части пенсии, которая предоставила гражданам возможность увеличить будущую пенсию путем разделения взносов между государством и гражданином.

С 1 января 2010 года

началась валоризация пенсий — перерасчет размера пенсий для тех, кто начал работать до 2002 года. В целом пенсия выросла на 10% плюс по 1% за каждый год трудового стажа до 1991 года.

В 2013 году

средства накопительной пенсии были заморожены в бюджете ПФР до того, как негосударственные пенсионные фонды (НПФ) и управляющие компании (включая ВЭБ) пройдут проверки. Объем замороженных средств накопительной пенсии россиян за 2013 год составил 323,2 млрд руб.— всего же на тот момент в распоряжении НПФ находилось более 2 трлн руб. С тех пор мораторий ежегодно продлевался.

До конца 2020 года граждане моложе 1967 года должны были определиться, хотят ли они формировать из своих страховых взносов накопительную часть, или все средства должны поступать только в страховую модель. 5,2 млн граждан попросили перевести их из одного НПФ в другой, а еще 5,2 млн человек вывели свои деньги из-под управления государства в НПФ и сделали выбор в пользу накопительной части пенсии.

Современная пенсионная система

С 1 января 2020 года вступило в силу новое пенсионное законодательство. Трудовая пенсия трансформируется в два вида пенсий: страховую и накопительную. Страховые взносы составляют 22% от годового заработка работника, в 2020 году предельный фонд оплаты труда, с которого уплачиваются страховые взносы в систему обязательного пенсионного страхования, составляет 796 тыс. руб. Из них 6% тарифа может идти на формирование пенсионных накоплений, а 16% — на формирование страховой пенсии, а может, по выбору гражданина все 22% идти на формирование страховой пенсии.

Расчет страховой части теперь осуществляется в пенсионных баллах, которые будут зависеть от величины зарплаты, стажа работы и возраста выхода на пенсию. Чтобы получить право на назначение страховой пенсии по старости, необходимо иметь 30 и более пенсионных баллов, однако эта норма в полной мере начнет действовать с 2025 года.

Поменялись и требования к минимальному стажу для получения права на пенсию по старости. С нынешних 5 лет он вырос до 15 лет. Однако, как и в случае с пенсионными баллами, предусмотрен переходный период: в 2020 году требуемый минимальный стаж составил 6 лет и будет в течение 10 лет поэтапно увеличиваться — по 1 году с каждым годом.

Кто оплачивает дефицит бюджета ПФР

Бюджет Пенсионного фонда России на 2020 год был сформирован с дефицитом в 175 млрд руб.: доходы прогнозируются в размере 7,529 трлн руб., а расходы составят 7,704 трлн руб. (9,8% объема ВВП), из которых на выплату пенсий и пособий предназначено 6 539,1 млрд руб.

Пенсионный фонд готовят к удвоению

Помимо пенсий из средств ПФР выплачивается материнский капитал (304 млрд руб.), а также реализуются социальные программы, связанные с развитием материально-технической базы учреждений социального обслуживания и оказанием адресной помощи пенсионерам (1 трлн руб.).

Дефицит бюджета может покрываться из двух источников: Фонда национального благосостояния (ФНБ) и Резервного фонда, сформированных в 2008 году после разделения Стабилизационного фонда. В 2012–2014 годах было негласно определено, что Резервный фонд — это высоколиквидный, фактически денежный резерв федерального бюджета, а ФНБ — инвестиционные средства, которые предоставляются на возвратной основе.

Сколько получают пенсионеры

Прогнозируется, что в течение 2020 года численность пенсионеров, получающих пенсию от ПФР, увеличится с 42,7 млн до 43,2 млн человек. В соответствии с прогнозами ПФР средний размер страховой пенсии по старости в 2020 году составит 13 132 руб., а социальной пенсии — 8 562 руб.

Большая часть пенсионеров (39 млн человек) получают страховую пенсию, свыше 3,5 млн человек — пенсию по государственному пенсионному обеспечению, около 3,1 млн пенсионеров являются получателями социальной пенсии.

Работа не расстается с пенсионерами

Одновременно с ростом числа пенсионеров растет и число тех из них, кто продолжает работать. Если в 2005 году таких было 22,4%, то уже в 2014-м — 34,9%.

Страховая пенсия выплачивается по достижении пенсионного возраста (женщины — 55 лет, мужчины — 60 лет) при наличии необходимого страхового стажа и минимальной суммы пенсионных баллов. Социальную пенсию по старости могут получать граждане, достигшие определенного возраста (женщины — 60 лет, мужчины — 65 лет), но не имеющие достаточного стажа и права на трудовую пенсию, а также представители коренных малочисленных народов Севера.

Кроме того, социальная пенсия может выплачиваться на основании инвалидности или потери кормильца. Пенсия по государственному пенсионному обеспечению выплачивается для компенсации заработка, утраченного в связи с прекращением федеральной государственной службы.

Как индексируются пенсии

Все виды пенсий, выплачиваемых ПФР, ежегодно индексируются в соответствии с уровнем инфляции. Так, например, в 2020 году страховая пенсия была индексирована на 11,4%, а социальная — на 10,3%.

Нет денег — нечего и считать

В феврале 2020 года были проиндексированы на 4% страховые пенсии, а 1 апреля — социальные пенсии на ту же величину. Между тем уровень инфляции в 2020 году составил 8,9%, а в апреле глава Минэкономики Алексей Улюкаев заявлял, что инфляция по итогам 2016 года составит 6,5% (в январе ООН прогнозировала инфляцию на уровне 10,5%). Предполагалось, что доиндексация будет проведена осенью, однако в марте Дмитрий Медведев заявил, что в полном объеме индексация пенсий будет восстановлена лишь в 2020 году, отметив, что повышение выплат зависит от ситуации в экономике. В качестве одного из вариантов в Белом доме рассматривают возможность разовой выплаты «дополнительной пенсии» летом 2020 года без изменения объема пенсионных прав.

Повышение пенсионного возраста

Вопрос о повышении пенсионного возраста неоднократно обсуждался как в экспертной среде, так и среди представителей власти. Заявления о необходимости реформ особенно часто звучали от представителей экономического блока правительства.

Алексей Улюкаев: пенсионный возраст можно увеличить до 63 лет для мужчин и женщин

Бывший министр финансов Алексей Кудрин, возглавляющий совет Центра стратегических разработок заявлял, что считает повышение пенсионного возраста неизбежным. «Я уверен, что пенсионный возраст будет поднят, вопрос в некоей модели того, как это будет сделано. Мы все не сомневаемся. Вопрос когда — через год, через три или через пять, но это в любом случае будет»,— утверждал он. Аналогичной точки зрения придерживается министр экономического развития Алексей Улюкаев: в марте 2020 года он предлагал объявить о повышении пенсионного возраста с конца 2020 года, поскольку это решение является «плохим, но неизбежным». Господин Улюкаев называл оптимальным вариантом постепенное повышение возраста выхода на пенсию для мужчин и женщин до 63 лет.

Тем не менее в декабре 2020 года президент России Владимир Путин заявлял, что повышение пенсионного возраста, которое может произойти в будущем, никак не затронет нынешних пенсионеров. «Я всячески сопротивляюсь повышению пенсионного возраста. Время еще не настало, но не только эксперты, но и практики говорят, что это необходимо. Когда-то придется это сделать»,— сообщил президент. Ранее господин Путин заявлял, что увеличение пенсионного возраста должно быть «отложенным» и не «резким».

Несмотря на то что вопрос о повышении возраста выхода на пенсию для всех россиян остается открытым, отдельные категории граждан испытают на себе новые правила уже в ближайшее время. С 1 января 2017 года начнет повышаться пенсионный возраст чиновников. Ежегодно планка выхода на пенсию будет увеличиваться на полгода и в итоге составит 65 лет для мужчин и 63 года для женщин. Общее число таких пенсионеров в России составляет около 70 тыс. человек.

Кто управляет пенсионными средствами за рубежом

В США

пенсионными средствами управляет Social Security Administration. До 1995 года оно было департаментом Министерства здравоохранения и гуманитарных услуг, затем преобразовано в независимое федеральное агентство (некоммерческая организация), которым является до сих пор. Насчитывает 65 тыс. сотрудников и 11 отделений по стране. Пенсионные деньги составляют трастовый фонд (один из нескольких) в составе федерального бюджета США.

В Германии

пенсионными средствами управляют Федеральный пенсионный фонд и региональные (земельные) пенсионные фонды. Они имеют статус органов государственной власти. Пенсионные деньги являются составной частью федерального бюджета, хотя и учитываются отдельно. Более того, федеральный бюджет субсидирует пенсионные расходы, если на выплату пенсий не хватает денег, собранных от earmarked tax (аналог нашего единого соцналога). Этим Германия отличается от США. Размер субсидирования колеблется в последние годы в пределах 20% пенсионных выплат.

В Великобритании

пенсионными средствами управляет пенсионная служба в составе Министерства труда и пенсий. Пенсионные деньги являются частью федерального бюджета, хотя и учитываются отдельно.

В Канаде

пенсионными средствами управляет Министерство развития человеческих ресурсов. Оно занимается выплатой пенсий. Сбором пенсионного налога занимаются налоговые органы. На первом уровне пенсионной системы (минимальные пенсии) выплаты производятся из общих доходов федерального бюджета. Трудовые пенсии (второй уровень) выплачиваются из отдельного трастового фонда, который входит в состав федерального бюджета.

Евгений Федуненко, Александр Журавлев, Дмитрий Шелковников

Методы оценки эффективности пенсионной системы

Оценка эффективности пенсионной системы осуществляется по следующим направлениям:

— показатели параметров пенсионного обеспечения (пенсионный возраст, распространенность досрочного выхода на пенсию, система тарифов страховых взносов, эффективная ставка страховых взносов, правила индексации и формирования пенсионных прав, требования к минимальному страховому стажу);

— показатели оценки уровня жизни пенсионеров (коэффициент замещения, динамика среднего размера пенсии);

— демографические показатели оценки пенсионной системы (соотношение иждивенцев и занятых, продолжительность жизни, вероятность дожития до пенсии);

— экономические показатели воздействия пенсионной системы на экономику на основе сценарного подхода (расходы на пенсионные выплаты в ВВП, пенсионные накопления);

— финансовая сбалансированность пенсионной системы (дефицит бюджета, межбюджетные трансферты, показатели устойчивости бюджета).

Основные характеристики пенсионной системы РФ

Пенсионная система РФ — ее понятие, структура, особенности требуют серьезного дополнительного рассмотрения в связи с тем, что из-за нехватки бюджетных средств и общего старения российского населения планируется ее кардинальное реформирование. Сейчас, будущая пенсия гражданина формируется при помощи трех видов отчислений:

- обеспечение базового размера пенсии государством;

- формирование накопительной части пенсии работодателем за счет ежемесячных отчислений;

- дополнительное страхование — формируется за счет дополнительных добровольных отчислений гражданами, что позволяет увеличить ее размер.

Важно!

Пенсионная система Российской Федерации имеет многоступенчатый характер, что позволяет обеспечивать ее длительное стабильное существование, но сейчас переживает кризис из-за низкой производительности труда и уменьшению налоговых поступлений.

Современная система пенсионного обеспечения в РФ делится на два вида пенсионного обеспечения:

- Обязательное пенсионное страхование – оно производится по старости или инвалидности, в случае потере кормильца, а основным источником выплат являются обязательные взносы, которые регулярно выплачиваются из заработной платы;

- Добровольное пенсионное страхование, когда работник самостоятельно заключает договор с фондом и регулярно вносит установленную сумму на счет данной организации, что в будущем позволяет увеличивать размер его пенсии.

Система пенсионного обеспечения в РФ включает в себя центральное представительство, а также областные и городские отделения, которые занимаются вопросами оформления выплат на местах, а также оформлением социальных выплат по нетрудоспособности и иных социальных пособий.