Государство регулярно совершенствует пенсионную систему. Сейчас год рождения — один из ключевых факторов, по которому будет выплачиваться денежное пособие по старости: родившиеся до 1967 получают пенсию по трем составляющим, а после этого года — по двум.

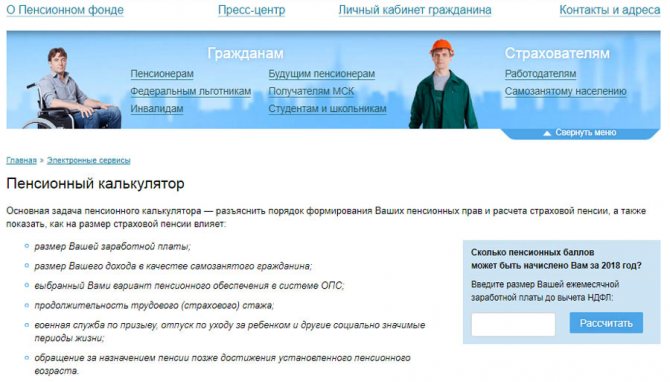

Поможет сделать расчет пенсии для родившихся после 1967 года калькулятор, созданный для информирования ее предварительного размера. Алгоритмы позволяют вычислять сумму не выходя из дома. Калькулятор пенсии также будет актуален и для лиц до 1967 года рождения.

Расчет пенсии на калькуляторе онлайн для граждан, родившихся до 1967 г.

Расчет пенсии для родившихся до 1967 года можно сделать как через калькулятор, так и обратившись лично в Пенсионный фонд России.

Важно! Формулы для расчета находятся в открытом доступе, и каждый гражданин способен самостоятельно вывести размер будущего пособия, однако это не исключает возможность грубой ошибки. Калькуляторы фиксируют некоторые коэффициенты для удобства вычислений. Это значит, что они также выведут приблизительную сумму. Только в ПФР могут предоставить точные сведения, используя все нюансы законодательства и льгот для каждого конкретного гражданина.

Пенсия состоит из трех частей:

- накопительная;

- фиксированная;

- страховая.

Накопительная часть у каждого гражданина своя. Это зависит от регулярного инвестирования в будущую пенсию. Нужно обратить внимание: государство не индексирует накопления по уровню инфляции.

Вторая часть пенсии — фиксированная, или по-другому базовая. Устанавливается государством, ежегодно ее размер изменяется с учетом инфляции. В 2020 году составляет 5 686,25 руб., но для отдельной категории граждан она меняется в большую или меньшую сторону.

В отличие от накопительной доли страховая доля индексируется. Вычисляется путем деления размера Пенсионного Капитала (ПК) на предположительное число месяцев, в течение которых будет выплачиваться пособие. Для ПК нужно знать:

- Расчетная выплата пенсии (РП). В нее входят:

- Коэффициент за отработанный стаж. На данный момент он составляет 0,55 для мужчин со стажем более 25 лет, и для женщин — 20. Если человек имеет срок, больший указанного, то ему добавляется 0,1 за каждый год. При этом общая сумма не превышает 0,75.

- Отношение заработной платы к средней по стране. Ограничение для показателя: не более 1,2.

- Средний размер заработной платы. Ее рассчитывает ПФР и начисляет 1671 рубля.

Формула выглядит следующим образом: все три вышеперечисленных показателя перемножаются.

- Условный пенсионный капитал (УПК). Для вычисления потребуются:

- Расчетная выплата.

- Фиксированная доля.

- Предполагаемое время выплат в месяцах.

Формула: Расчетная выплата — (Фиксированная доля / Предполагаемое время).

Неизвестную информацию можно получить в ПФР.

Пенсия с вариантом: как выбрать пенсионное обеспечение

До конца 2020 года гражданам 1967 года рождения и моложе нужно выбрать один из двух вариантов пенсионного обеспечения: формировать только страховую или страховую и накопительную части пенсии.

В чем разница?

Страховая часть — является базовой формой государственного пенсионного обеспечения. Пенсия гарантирована, но ее размер зависит от ситуации, которая будет в стране на начало выплат, прежде всего, — от соотношения числа работающих граждан и пенсионеров и от ситуации с госбюджетом.

Накопительная часть — это средства обязательных пенсионных накоплений, которыми в интересах будущего пенсионера управляют профессиональные участники рынка.

Составляющие будущей пенсии

Между страховой и накопительной частями пенсии есть разница. Причем разница выражается и в формировании, и в порядке индексации и в праве наследования средств.

Варианты размещения накопительной части пенсии

Любой гражданин вправе выбрать компанию, которой он готов доверить свои средства.

Это может быть государственная (ВЭБ) или частная управляющая компания (УК) или негосударственный пенсионный фонд (НПФ).

Если гражданин принял решение отказаться от дальнейшего формирования пенсионных накоплений, все страховые взносы, уплаченные за него работодателем в ПФР — в размере индивидуального тарифа (16%) — будут направляться на формирование страховой пенсии.

Если граждане, которые никогда не подавали заявление о выборе УК, включая ВЭБ, или НПФ для инвестирования своих пенсионных накоплений, так называемые «молчуны», желают, чтобы и в последующие годы страховые взносы в размере 6% тарифа по-прежнему направлялись на формирование накопительной пенсии, им следует до 31 декабря 2015 года подать заявление в ПФР о выборе варианта пенсионного обеспечения с формированием накопительной пенсии, либо выбрать УК или НПФ.

В то же время выбрать или сменить УК или НПФ можно одновременно с отказом от дальнейшего формирования пенсионных накоплений; для этого нужно будет подать заявление об отказе от финансирования накопительной пенсии и направлении на финансирование страховой пенсии всей суммы страховых взносов.

У тех, кто не подаст заявление до 31 декабря 2020 года и останется так называемым «молчуном», пенсионные накопления перестают формироваться за счет поступления новых страховых взносов работодателя (не ранее 2020 года), а все страховые взносы будут направляться на формирование страховой пенсии.

Для граждан, которые в предыдущие годы хотя бы единожды подавали заявление о выборе УК, включая ВЭБ, либо НПФ, и оно было удовлетворено, на накопительную пенсию будет по-прежнему перечисляться часть страховых взносов, начиная с 2020 года, если государство примет решение о возобновлении формирования пенсионных накоплений за счет обязательных страховых взносов. При этом дополнительного заявления для перечисления 6% на накопительную пенсию им подавать не надо.

Таким образом, гражданин может, как продолжить формировать, так и отказаться от дальнейшего формирования накопительной пенсии в пользу страховой пенсии, будучи как клиентом ПФР, так и НПФ.

Как разместить свои средства

Чтобы реализовать принятое решение, необходимо обратиться В ПФР с заявлением.

При обращении в ПФР помимо заявления потребуются:

- страховое свидетельство обязательного пенсионного страхования (СНИЛС);

- документ, удостоверяющий личность (паспорт гражданина РФ);

- заявление о выборе управляющей компании.

До 2014 года у всех работающих граждан 1967 года рождения и моложе формировалась и страховая, и накопительная пенсии, а у граждан 1966 года и старше только страховая пенсия.

В ПФР говорят, что отказ от формирования накопительной пенсии за счет новых взносов не означает сокращения пенсионных прав или снижения будущего размера пенсии. То есть страховые взносы (6% тарифа страховых взносов), которые могли бы направляться на формирование новых пенсионных накоплений граждан, выбравших вариант пенсионного обеспечения с одновременным формированием и страховой и накопительной пенсии, направляются на формирование только страховой пенсии. Таким образом в любом случае в се страховые взносы участвуют в формировании пенсии в системе обязательного пенсионного страхования.

Кроме того, если при варианте формирования одновременно накопительной и страховой пенсий, пенсионных баллов начисляется на 37,5% меньше, чем при формировании только страховой пенсии, то при формировании только страховой пенсии гражданам начисляется максимальное количество баллов со всей суммы страховых взносов, напоминают в ПФР. Однако в этом случае, «рыночный механизм», о котором будет сказано ниже, отсутствует.

Подать заявление о выборе варианта пенсионного обеспечения, переходе в НПФ, о переходе из НПФ в другой НПФ или обратно в ПФР можно в любой клиентской службе ПФР и в большинстве МФЦ.

При этом заявление по-прежнему можно подать по почте или с курьером. Установление личности и проверка подлинности подписи застрахованного лица в этом случае осуществляется нотариусом.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, и какой у вас вариант пенсионного обеспечения, можно, получив выписку из вашего индивидуального лицевого счета в ПФР, обратившись в клиентскую службу ПФР, Личный кабинет застрахованного лица на сайте ПФР или через портал госуслуг.

По состоянию на 1 декабря 2020 года нет решения о продлении срока выбора варианта пенсионного обеспечения, то есть определиться с выбором необходимо до конца текущего года.

При этом, у граждан, у которых пенсионные накопления уже находятся в НПФ или когда-либо уже был выбор страховщика или УК, в 2016 году и далее сохраняется право отказаться от дальнейшего формирования пенсионных накоплений за счет новых обязательных страховых взносов на ОПС.

Копить или не копить?

Самое главное и неприятное для нелюбящих думать — решение формировать или нет накопительный компонент пенсии каждый принимает самостоятельно.

Сочетание накопительной и страховой части позволяет сформировать наиболее надежный вариант пенсионного обеспечения.

Такая «комбинированная» пенсия состоит как минимум из двух элементов — бюджетного и рыночного, что помогает защитить потенциальные выплаты от различных по характеру рисков. Это — плюс накопительного компонента.

В России, в то же время, в 2020 году страховые взносы на накопительную пенсию вновь будут направляться в распределительную систему — они, в очередной раз заморожены. Это минус, подрывающий доверие россиян к системе.

Некоторые страны в последнее время начали рассматривать накопительные пенсии граждан в качестве источника финансирования бюджетного дефицита. В России пул накопительных пенсий составляет примерно 3 трлн руб., или 4% ВВП. И хотя сейчас эксперты сомневаются в том, что правительство серьезно рассматривает эту опцию, не исключено, что международный опыт в поддержку национализации накопительных пенсий может в будущем подтолкнуть Россию к подобной практике.

Кстати, ЦБ РФ видит риск заморозки пенсионных накоплений и в 2017 году. Информация об этом содержится в документе «Основные направления развития и обеспечения функционирования финансового рынка Российский Федерации на период 2016—2018 годов», опубликованном на этой неделе.

«Введение моратория на перечисление средств пенсионных накоплений в период 2014—2015 годов и его продление на 2020 год на фоне недостаточного понимания населением механизма «заморозки» формируют условия для снижения доверии населения к накопительному элементу пенсионной системы.

Одновременно существует риск продления моратория на перечисление средств пенсионных накоплений в НПФ в 2020 году и последующие годы, что негативно скажется на доверии населения к накопительному элементу пенсионной системы и, как следствие, будет способствовать снижению прироста долгосрочных инвестиций».

В ТЕМУ:

«Непопулярные решения, по принципу маятника, будут вредными для бюджета»

О бюджете РФ 2020: «Слишком жесткий, чтобы быть реалистичным»

«Молчуны» и пенсия: как перейти в НПФ?

По материалам ВЭБ, ПФР РФ, TatCenter.ru

Правила начисления и порядок оформления пенсии для родившихся до 1967 г.

Расчет точного размера выплат пенсионеру начинается со дня подачи полностью укомплектованного пакета документов. Собирать его нужно заранее. Подать можно в любое время после достижения пенсионного возраста.

Список необходимых бумаг:

- Заявление о назначении пенсии.

- Российский паспорт (для иностранных лиц — вид на жительство).

- СНИЛС.

- ИНН.

- Свидетельство о браке.

- Аттестаты, дипломы — все документы, связанные с учебой.

- Справка о составе семьи.

- Трудовая книжка: оригинал и копии.

Важно: если отсутствует трудовая книжка, то в качестве документов, подтверждающих трудовой стаж, предъявляют письменные трудовые договоры, которые оформлены в четком соответствии с законодательством. Работодатели и муниципальные органы выдают справки. Гражданин также может предоставить выписки из приказов, ведомости на выдачу з/п, военный билет.

Важно: в бумагах должны быть указаны ФИО и полная дата рождения гражданина, номер и дата выдачи, место и период работы, профессия и основания выдачи, например, приказы.

- Копии документов, удостоверяющие личность иждивенцев.

- Реквизиты банка, который будет осуществлять выплаты.

- Справка о среднемесячной з/п до 01 января 2002 года за 60 месяцев подряд.

- Справка, подтверждающая отсутствие других выплат.

Для дополнительных обстоятельств нужны будут подтверждающие документы:

- о изменении ФИО;

- о среднемесячном з/п умершего кормильца;

- о нетрудоспособных членах семьи;

- о рождении ребенка;

- о признании ребенка инвалидом;

- и другие.

Подавать заявление можно не более чем за 30 дней до достижения пенсионного возраста. Сотрудник делает необходимые ксерокопии и сканирует документы, после чего возвращает оригиналы. Даже если возникают подозрения в неправильном оформлении, отказать в приеме заявления не имеют права и должны выдать расписку.

Если гражданин предоставляет неполный комплект, то в течение 3 месяцев ему необходимо донести недостающие бумаги, иначе придется подавать все заново. ПФР рассматривает заявления не более 10 дней. Если реквизиты указаны сразу, то выплата состоится на десятый день. При почтовых переводах возможна задержка от одного до трех дней в связи с оформлением.

Важно! Пенсия должна превышать прожиточный минимум, иначе необходимо обратиться в ПФР.

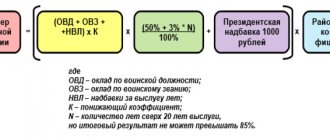

Формулы для расчетов

Пособие пенсионера рассчитывается по формуле:

ПП = ФС + НЧ + СД, где:

- ПП – пенсионное пособие;

- ФС – фиксированная ставка, предусмотренная государством каждому россиянину по достижении пенсионного возраста;

- НЧ – накопительная часть;

- СД – страховая доля.

Лицам до 1967 г. р. особенно важен этап начислений до 2002. Этот период особенно сложен, а потому порядок расчета требуется рассмотреть максимально подробней.

Заработок и годы выслуги засчитываются в форме двух единиц: зарплатного и стажевого коэффициента.

- Зарплатный показатель определяется по среднему заработку за конкретный срок, по отношению к средней зарплате за те годы. Максимальный показатель здесь – 1,2.

- Стажевый коэффициент определяется сложнее. Если пенсионер проработал меньше 24 лет, то коэффициент для мужчины будет 0,55. После 25 лет трудовой деятельности коэффициент стажа повышается на 0,01 за каждый год. Для дам со стажем меньше 19 л коэффициент по стажу тоже составит 0,55, а с 20-летней выслуги данный показатель будет ежегодно расти на 0,01.

Эти показатели между собой перемножаются, потом еще и на фиксированную сумму в 1671 р. Это среднемесячный заработок в период 01/07-30/09 2001, который и используется в подсчетах.

Дальнейшим этапом становится вычет 450 р (базового пособия на 2002) и прибавка в форме валоризации вне зависимости от стажевых показателей. Валоризация – единоразовое повышение пенсионного содержания граждан, имеющих выслугу до 2002 г. Валоризация предполагает повышение на 10%. Дополнительно сумму увеличивают на 1% за каждый отработанный год до 2002 г.

Полученная сумма перемножается на 5, 6148 – коэффициент роста пенсионного капитала с учетом проведенных индексаций с 2002 г. если после этого года гражданин продолжил трудовую деятельность, при этом за него поступали отчисления в ПФ, то в страховой части учитываются и эти средства.

В этой ситуации используется расчет на 228 месяцев. Это ориентировочный срок, на протяжении которого гражданину будут перечисляться заработанные средства. Сначала определяется размер пенсионного капитала, после чего результат делят на 228.

Полученная сумма переводится в баллы с учетом их стоимости на 2014 г. Результат – это количество баллов на январь 2020 г. Дальнейшие подсчеты пенсионного содержания осуществляются по годам.

Примеры

Рассмотрим простой пример для женщины. Допустим, она выходит на заслуженный отдых в 2020.

- Общетрудовая выслуга на 01/01/02 – 22 года, в т. ч. 12 лет до 1990 г.

- Страховой стаж превышает 20-летний срок, а потому используется коэффициент 0,55

- Добавить 0,01 * 2 = 0,02 за каждый год дополнительно – 0,55+0,02 = 0,57 – общий коэффициент.

- Если средний заработок женщины составлял 250 р., а по стране он равнялся 210 р., то зарплатный коэффициент составит 250/210 = 1,19.

- Перемножаем коэффициенты и фиксированную сумму, получаем 1,19 * 0,57 * 1671 = 1136,28 р.

- Отнимаем 450 р, получается 686,28 р.

- Поскольку до 2002 г у работницы имеется выслуга, то применяется 10-процентная валоризация, плюс 1% за каждый год стажа до 1990 г. На нашем примере это 12 лет.

- Получается, надо увеличить 686,28 р. на 22%, получаем 837,26 р.

- Эту сумму перемножаем на 5,6148, получается 4701,05 – это рассчитанная пенсия.

- К полученному результату добавляется фиксированная часть пенсионного обеспечения, которая составляет 4383,59 р. В результате сумма ежемесячного пособия составит 9084.64 р.

Вычислить по этой формуле предположительный размер ежемесячного пенсионного содержания несложно.

Видео по теме:

Расчет пенсии на калькуляторе онлайн для граждан, родившихся после 1967 г.

Калькулятор позволяет также сделать расчет пенсии после 1967 года рождения. В этом случае он учитывает только две части:

- накопительную;

- страховую.

Формула для расчета страховой пенсии: Пенсионный коэффициент х Стоимость одного пенсионного балла + Фиксированная выплата.

В 2020 году:

- Стоимость одного пенсионного балла равна 93,00. Для работающих пенсионеров сумма максимальных 3 баллов составляет 261,72 рублей.

- Фиксированная выплата от государства составляет 5 686,25 руб. за исключением отдельной категории граждан.

Минимальные требования:

- Пенсионный возраст.

- Стаж уплаты страховых взносов.

- Минимальный порог по пенсионным баллам

Для расчета калькулятор попросит ввести сведения, которые также влияют на Индивидуальный Пенсионный Коэффициент (ИПК). После заполнения анкеты нужно нажать на кнопку “Рассчитать”.

Что такое пенсионный балл

В системе обязательного пенсионного страхования у работающих граждан формируются страховые пенсии и пенсионные накопления. Страховые пенсии делятся на три вида: по старости, по инвалидности и по случаю потери кормильца. Пенсионные права граждан с 2020 года формируются в индивидуальных пенсионных коэффициентах, или пенсионных баллах. Все пенсионные права, сформированные до этого в рублях, были конвертированы без уменьшения в пенсионные баллы и учитываются при назначении страховой пенсии. Страховая пенсия по старости назначается при условии достижения пенсионного возраста: 60 лет – для мужчин, 55 – для женщин. Некоторые категории работников при этом имеют право на досрочную пенсию. Но возраст – не единственное условие для назначения пенсии. За время трудовой деятельности надо также накопить стаж определенной длительности. Тем, кто выходит на пенсию сейчас, в 2020 году, достаточно 7 лет, однако минимально обязательная продолжительность стажа увеличивается с каждым годом. К 2024 году она достигнет 15 лет, в соответствии с законом «О страховых пенсиях». А третье условие – наличие минимальной суммы пенсионных баллов. С 2025 года каждый гражданин, выходящий на пенсию, должен будет «предъявить» не менее 30 баллов.

Правила начисления и порядок оформления пенсии для родившихся после 1967 г.

Оформить пенсию можно разными способами, один из которых в личном кабинете на сайте «Госуслуг». Гражданин заполняет заявление, предоставляет отсканированные документы. Основной плюс: исключена возможность подачи неверного комплекта бумаг. Система подскажет, что необходимо еще добавить.

Другие способы: обращение в отделения муниципальных услуг или предоставление документов по почте.

Перечень необходимых бумаг:

- заявление о назначении пенсии;

- паспорт РФ или вид на жительство для иностранных граждан;

- трудовая книжка.

Важно! Гражданин должен проверить пенсионную книжку, чтобы в ней не было исправлений, а в случае смены имени был штамп.

Список документов, подтверждающих трудовой стаж, один и тот же для лиц, родившихся до и после 1967 года.

Порядок приема и рассмотрения аналогичен. Сотрудник должен принять весь комплект, в случае отсутствия ошибок выплата состоится на 10-й день после подачи. Иначе в течение 3 месяцев необходимо донести бумаги, чтобы не оформлять все заново.

Подводим итоги

Дата рождения имеет большое значение для определения размера будущего пособия по старости. Калькулятор расчета пенсии для родившихся до и после 1967 года позволяет учитывать особенности для каждой категории граждан и вычислять приблизительную сумму по специальным алгоритмам.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: