Главная > Субъекты пенсионного страхования > Будущим пенсионерам > Система ОПС > Тариф страховых взносов

- Свернуть

- Развернуть

Навигация по статье

- Принципы обязательного пенсионного страхования Взносы на ОПС — что это?

- Тариф страхового взноса

4 014

Ключевым моментом нашей пенсионной системы являются страховые взносы. Все мы являемся участниками системы обязательного пенсионного страхования (ОПС). Пенсионное обеспечение гарантировано всем гражданам нашей страны.

Все страхователи, плательщики страховых взносов, осуществляют платежи за себя и за своих сотрудников согласно установленным для каждого случая нормативам и в оговоренные законом сроки.

- Базовый тариф, предусмотренный для основной категории работодателей, составляет 22%. Однако существуют отдельные категории, для которых размер тарифа значительно ниже, а в некоторых случаях и вовсе отсутствует.

- Кроме того, существует ограничение, касаемое предельной суммы начисленного дохода, с которого и уплачиваются взносы в ФНС (до 2017 года — в ПФР).

Все эти понятия раскрываются в законе № 167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ».

Таким образом, важность отведенной для страховых взносов роли очевидна, так как они являются единственным источником финансирования пенсионных выплат и составляют основу нашей будущей пенсии.

Принципы обязательного пенсионного страхования в РФ

Обязательное пенсионное страхование (ОПС) представляет собой целую систему мер, созданную государством для частичной компенсации гражданам утраченного ими дохода после выхода на пенсию. Граждане, на которых распространяется ОПС называются застрахованными лицами.

Принципы ОПС основаны на введенной системе индивидуального учета граждан и позволяют:

- учитывать поступление страховых платежей на лицевом счете каждого застрахованного лица;

- фиксировать данные о месте его работы и продолжительности трудовой деятельности;

- определять количество накопленных пенсионных баллов для расчета будущей пенсии.

Выплаты в системе ОПС осуществляются при наступлении страхового случая, т.е. достижение пенсионного возраста, потеря трудоспособности вследствие инвалидности, утрата кормильца.

Ключевыми участниками системы ОПС являются сами застрахованные лица, страхователи и страховщики.

Страхователи являются непосредственными плательщиками страховых взносов. В роли таких участников ОПС могут выступать:

- организации;

- индивидуальные предприниматели (ИП);

- физические лица, уплачивающие взносы за себя и за других лиц;

- самозанятое население (нотариусы, адвокаты и др.)

Что касается страховщиков, то в их роли могут выступать:

- в части страховой пенсии: Пенсионный фонд Российской Федерации;

- в части накопительной пенсии: различные негосударственные пенсионные фонды (НПФ).

Главным администратором здесь конечно же является ПФР, так как он управляет всеми пенсионными средствами в системе ОПС.

Взносы на ОПС — что это?

Все денежные средства, поступающие в ФНС (до 2020 года — в ПФР), учитываются на индивидуальных лицевых счетах граждан согласно действующей системе индивидуального (персонифицированного) учета по номеру страхового свидетельства (зеленой ламинированной карточке).

Страховые взносы на ОПС — это суммы, начисленные со всех выплат и иных вознаграждений в пользу работника и уплаченные работодателем в соответствии с законодательством. Эти взносы представляют собой будущие пенсии данных сотрудников и составляют пенсионные выплаты нынешних получателей пенсий.

Распределение взносов осуществляется согласно действующим нормативам и выбранному гражданином вариантом пенсионного обеспечения.

Непосредственное перечисление денежных сумм осуществляет страхователь, выполняющий две важные функции:

- уплата взносов за своих сотрудников;

- собственные платежи за себя.

Что касается граждан — застрахованных лиц, получивших страховое свидетельство обязательного пенсионного страхования, то к ним относятся:

- граждане РФ;

- постоянно или временно проживающие на территории нашей страны иностранцы;

- лица без гражданства.

Резюме

Важные выводы, относительно действующей пенсионной системы страхования в России:

- Страхование по достижению пенсионного возраста обязательно для всех жителей страны. Следуя требованию ФЗ №167З, за всех работающих сотрудников, на их индивидуальный лицевой счёт страхователи осуществляют выплату специальных взносов в счёт ОПС.

- Основным страховщиком страны выступает Пенсионный Фонд (ПФР). Он производит учёт всей поступившей денежной массы на лицевых счетах зарегистрированных граждан, согласно установленной тарификации.

- Платежи по ОПС «включаются» в момент достижения застрахованным гражданином определённых условий. Самый распространённый вид выплат – это страховая пенсия по старости. Такая пенсия назначается человеку в момент достижения им возраста выхода на заслуженный отдых.

Видеофайлы

Кто уплачивает взносы за работника?

Работодатели ежемесячно перечисляют страховые взносы с заработной платы своих работников. Однако не все четко представляют два основных момента: начисляются они из фонда оплаты труда сотрудника до вычета всех налогов, а перечисляются непосредственно страхователем из собственных средств.

Плательщиками взносов за своих сотрудников являются:

- организации, имеющие наемных работников;

- индивидуальные предприниматели (ИП), включая глав фермерских хозяйств, имеющие в своем подчинении сотрудников;

- лица, не являющиеся ИП, но производящие уплату вознаграждений физлицам.

Большинство застрахованных лиц, за которых страхователи платят взносы, работают по трудовому договору или договору гражданско-правового характера.

Если страхователь относится к нескольким категориям, то перечисление платежей он осуществляет по нескольким основаниям.

Как формируется фонд выплаты пенсий

Пенсии гражданам России выплачивались и раньше, но фонд выплаты пенсий формировался за счет государственного бюджета. Взносы на социальное страхование, в том числе пенсионное, вносились предприятиями и были очень небольшими, но зато значительная доля прибыли предприятий отчислялась в государственный бюджет.

С работников же взносы совсем не брались, ведь наше старшее поколение получало зарплату от государства, так как на него работало, не было коммерческих структур. Поэтому смысла государству у себя же удерживать пенсионные взносы не было. Все закладывалось в бюджет, при назначении пенсии учитывались зарплата и стаж.

Сейчас же, с учетом того, что человек может работать и в коммерческой структуре, и на госслужбе, работодатель перечисляет взносы в ПФ.

Именно работодатель из Фонда заработной платы, а не вы лично из своей зарплаты – это ответ на реплику «Плачу всю жизнь!»

Страховые взносы на обязательное пенсионное страхование в 2020 году

При начислении взносов на ОПС важно определить предельную величину заработной платы, с которой и происходит уплата. Если доход превышает данную величину, то предусмотрены еще 10% тарифа. Максимальный уровень взносооблагаемой базы определяется правительством каждый год, в 2020 году он равен 1292000 рублей.

Размер тарифов зависит от следующих параметров:

- категории страхователя;

- возраста сотрудника;

- от суммы дохода, начисленного сотруднику в течение года.

Особые тарифы предусмотрены для страхователей, имеющих льготные рабочие места. При исчислении же платежей по дополнительному тарифу при наличии таких мест ограничение предельной базы не действует.

Для некоторых категорий плательщиков действуют пониженные тарифы страховых взносов, а кто-то и вовсе освобожден от уплаты по ряду оснований.

Сумма (тариф) страхового взноса на обязательное пенсионное страхование

Каждый из нас, являясь застрахованным лицом, формирует свои пенсионные права и свою будущую пенсию. Для этого наши работодатели перечисляют 22% с нашей зарплаты ежемесячно на наши индивидуальные счета.

Распределяться этот тариф может двумя способами в зависимости от выбранного варианта пенсионного обеспечения:

- В первом случае, индивидуальный тариф в размере 16% полностью пойдет на формирование страховой пенсии, а солидарный тариф — 6% обеспечит выплату фиксированной части пенсии нынешним ее получателям.

- Другой случай относится к гражданам 1967 года рождения и моложе, которые могли выбрать до 2020 года вариант пенсионного обеспечения с накопительной выплатой, и молодым сотрудникам, имеющим право такого выбора в течение первых пяти лет своей трудовой деятельности. Для всех них индивидуальный тариф составит 10% на формирование страховой выплаты и 6 % на накопительную, солидарный тариф при этом остается неизменным.

Такой основной тариф в системе ОПС предусмотрен для плательщиков, применяющих общую систему налогообложения.

Дополнительные взносы в Пенсионный фонд (при вредных условиях труда)

С 2013 года для работодателей, имеющих вредные и опасные для жизни и здоровья рабочие места, были введены дополнительные тарифы. Они применяются в отношении всех выплат в пользу застрахованных лиц, занятых на таких видах работ.

Согласно закону № 426-ФЗ «О специальной оценке условий труда» работодателем проводится такая оценка с привлечением соответствующей организации с целью:

- обеспечить безопасность работника во время работы;

- установить определенный класс условий труда для обеспечения гарантий и компенсаций сотрудникам.

Выбор тарифа дополнительного взноса зависит в данном случае от факта проведения спецоценки.

- при наличии специальной оценки доп. тариф страховых взносов будет установлен на основании принятого класса опасности, причем чем опаснее условия труда (самый опасный — 4 класс, оптимальный — 1 класс), тем выше тариф платежа;

- при отсутствии спецоценки тариф взносов равен 9% для работ по Списку 1 и 6% — по Списку 2 и «малым» спискам.

Оценка условий труда проводится работодателем не реже одного раза в пять лет.

Пониженный тариф страховых взносов

Тариф страховых взносов ниже общеустановленных 22% применяется к следующим категориям плательщиков:

| Пониженный тариф | Категории плательщиков |

| 20% |

|

| 14% | организации — участники проекта «Сколково» |

| 8% |

|

| 6% |

|

Плательщики таких льготных категорий освобождены от уплаты взносов при превышении величины взносооблагаемой базы.

Страховые взносы в 2020 году для ИП за себя

Страхователи, зарегистрированные в качестве индивидуальных предпринимателей, получают доход от своей деятельности без начисления зарплаты самому себе. В связи с этим предусмотрен особый порядок уплаты ими страховых взносов независимо от наличия дохода от предпринимаемой деятельности в текущем году.

Размер платежа устанавливается в соответствии с уровне дохода предпринимателя за год:

- если он ниже 300 тысяч рублей, то применяется фиксированный размер 32448 руб.;

- если он выше 300 тысяч рублей, то к фиксированной сумме необходимо будет доплатить 1% с суммы превышающего дохода.

Когда освобождаются от уплаты?

Кроме особого порядка расчета страховых платежей по ОПС для ИП за себя, для них предусмотрено освобождение от уплаты взносов за определенные периоды, в течение которых предпринимателями не осуществлялась соответствующая деятельность. Такая мера предусмотрена и для самозанятого населения.

К льготным периодам относятся:

- служба в армии по призыву;

- уход за ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

- уход за инвалидом I группы, ребенком-инвалидом или 80-летним гражданином;

- проживание с супругом-военнослужащим в течение не более 5 лет в местах, где отсутствует возможность трудоустройства;

- проживание не более 5 лет за границей с супругом — работником дипломатического представительства РФ.

Перечисленные периоды засчитываются в страховой стаж наравне с периодами, в течение которых производилась уплата взносов.

Требования ПФР

Одной из основных трудностей при заполнении сведений персонифицированного учета является заполнение сумм начисленных и уплаченных взносов* по каждому застрахованному лицу в формах СЗВ-6-2 и СЗВ-6-1.

Примечание:

* Поскольку принципы заполнения сумм взносов на финансирование страховой и накопительной части пенсии одинаковы, в материале под взносами подразумевается как страховая их часть, так и накопительная.

Согласно пунктам 71, 72 постановления Правления ПФ РФ от 31.07.2006 № 192п (далее Постановление № 192п) в формах в поле «начислено» указывается «сумма начисленных страховых взносов … за последние три месяца … отчетного периода …»* при условии «наличия в течение отчетного периода сведений».

Примечание:

* При этом «для плательщиков страховых взносов, осуществляющих выплаты и иные вознаграждения в пользу членов экипажей судов, зарегистрированных в Российском международном реестре судов, в отношении членов экипажей судов указывается сумма страховых взносов, соответствующая сумме страховых взносов на финансирование страховой/накопительной части трудовой пенсии по основному тарифу».

В поле «уплачено» указывается «сумма уплаченных страховых взносов … в последние три месяца … отчетного периода …», при этом «суммы излишне уплаченных (взысканных) страховых взносов в данном реквизите не учитываются». Поле заполняется «в случае наличия в течение отчетного периода сведений или уплаты за застрахованное лицо задолженности за предыдущие отчетные периоды, в том числе уволенное».

Кроме того, в Постановлении № 192п содержится требование указывать сумму страховых взносов «в размере суммы, начисленной с базы для начисления страховых взносов, но не более чем с предельно облагаемой».

Если с определением начисленных по каждому лицу взносов проблем обычно не возникает (т. к. взносы исчисляются отдельно по каждому лицу), то определение уплаченных по каждому лицу взносов может вызывать определенные сложности. В момент уплаты взносов нельзя указать (зафиксировать), за кого конкретно эти взносы уплачиваются и даже за какой период (месяц) они уплачиваются — в платежные документы подобные сведения не заносятся. Известна только общая сумма уплаченных взносов и дата уплаты.

Федеральный закон от 24.07.2009 № 212-ФЗ обязывает страхователя «вести учет сумм начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица…», при этом «тип движения взносов» (начисленные или уплаченные) не уточняется. Рекомендуемая ПФР* для исполнения этой обязанности «карточка индивидуального учета сумм начисленных выплат и сумм начисленных страховых взносов» не предполагает ведение индивидуального учета сумм уплаченных взносов.

Примечание:

* Письмо ПФ РФ от 26.01.2010 № АД-30-24/691.

В связи с этим определение сумм уплаченных за каждого лица страховых взносов целесообразно производить на этапе заполнения отчетности. Никаких официальных рекомендаций по поводу того, как должно производиться такое распределение, ПФР опубликовано не было. Однако основное требование к результатам распределения следует из Постановления № 192п. Анализируя его положения, можно сделать вывод, что при заполнении сведений персонифицированного учета уплаченные взносы должны указываться в таком размере, чтобы по каждому лицу не образовалась переплата (превышение уплаченных взносов над начисленным) с учетом всех уже имеющихся в ПФР сведений за прошлые отчетные периоды. При этом начисленные взносы должны указываться за вычетом сумм взносов, начисленных с доходов, превышающих предельную облагаемую базу (если таковые имеются).

Никаких других требований в части распределения уплаченных взносов по лицам законодательство не содержит. Например, оно не содержит такой нормы, что одни лица при распределении уплаченных взносов приоритетней других и что по некоторым уплаченные суммы должны указываться в относительном большем размере, чем по всем, а по другим, напротив, в относительно меньшем, чем по всем. Наиболее справедливым и очевидным кажется распределение общей уплаченной суммы взносов «поровну» на всех, пропорционально суммам начисленных взносов. О том, что распределение уплаченных взносов по индивидуальным лицевым счетам застрахованных лиц производилось ПФР именно таким образом, говорит абзац 3 пункта 7 Правил учета страховых взносов, включаемых в расчетный пенсионный капитал, утвержденных постановлением Правительства РФ от 12.06.2002 № 407.

На рисунке 1 приведено схематическое изображение принципа такого распределения.

Отчетный период

Рис. 1

Сумма уплаченных в отчетном периоде* взносов, на схеме обозначенная как P, распределяется на погашение задолженности на начало отчетного периода (d1+d2+d3), по всем сотрудникам в равной степени (как по уволенной ранее Гусевой, так и по остальным сотрудникам); остаток от суммы — на уплату взносов, начисленных за текущий отчетный период (a1+a2+a3), также по всем сотрудникам в равной степени (как по уволенному в отчетном периоде Егорову, так и по принятому в конце периода Земцову и работающему в течение всего периода Горину).

Примечание:

* Под «отчетным периодом» в материале подразумевается именно три последних месяца, а не весь период с начала календарного года.

Тем не менее, в некоторых исключительных ситуациях (например, если сотруднику назначается пенсия, и ее размер зависит от уплаченных именно по этому сотруднику взносов) может потребоваться по конкретному лицу «закрыть» уплату, т. е. указать сумму уплаты относительно большую, чем по другим.

В «1С:Бухгалтерии 8», ред. 3.0. реализовано автоматическое заполнение сумм уплаченных взносов по каждому лицу в сведениях персонифицированного учета. Алгоритм заполнения основан на принципе распределения общей суммы уплаченных взносов пропорционально суммам взносов, начисленных по каждому лицу. Результаты распределения по такому алгоритму удовлетворяют всем требованиям действующего законодательства и проходят все предусмотренные ПФР проверки. При необходимости сведения об уплаченных по каким-либо лицам взносах могут быть отредактированы вручную, и произведено автоматическое перераспределение уплаченных взносов по остальным лицам с учетом этих ручных изменений.

Рассмотрим порядок распределения сумм уплаченных взносов на примере «1С:Бухгалтерии 8», ред. 3.0. Порядок отражения в других прикладных решениях может незначительно отличаться.

При автоматическом заполнении поля Уплачено в сведениях персонифицированного учета используются следующие данные:

1. Общая сумма уплаты (которую и требуется распределить по всем лицам).

Сумма уплаты в общем случае складывается из двух составляющих:

— непосредственно уплаченных в ПФР в отчетном периоде сумм страховых взносов.

Это суммы, которые в программе зарегистрированы документами Списание с расчетного счета с датами, входящими в отчетный период.

Обращаем внимание, что взносы, уплачиваемые на финансирование страховой части пенсии, не разделяются на взносы с сумм, не превышающих предельную величину облагаемой базы и взносы с сумм, превышающих эту величину. Все уплаченные в текущем периоде взносы используются при распределении в сведениях персонифицированного учета.

— суммы переплаты взносов, если таковые образовались на начало отчетного периода.

Если в прошлых отчетных периодах часть уплаченных страховых взносов при распределении оказалась нераспределена (т. е. в целом по всем периодам взносов фактически было уплачено больше, чем начислено), то эта часть используется для распределения в текущем отчетном периоде.

2. Сумма задолженности на начало отчетного периода.

В прошлых отчетных периодах начисленные взносы могут быть уплачены не в полном объеме, т. е. в ранее представленных сведениях персонифицированного учета сумма уплаченных взносов может оказаться меньше суммы начисленных. Для того чтобы сведения текущего периода были «состыкованы» в ПФР с уже имеющимися там сведениями прошлых периодов, при распределении уплаты в текущем отчетном периоде необходимо в первую очередь «закрыть» задолженность прошлых периодов. Для этого необходимо знать как общую сумму такой задолженности, так и сумму задолженности по каждому лицу — для того чтобы распределить уплату пропорционально на всех (если суммы уплаты не хватает на покрытие всей задолженности). Эти суммы определяется на основании имеющихся в «1С:Бухглатерии 8» комплектов сведений прошлых периодов. Учитываются только сведения из комплектов со статусом Сведения комплекта разнесены по лицевым счетам. Если сведения прошлых периодов формировались в другой программе, то их необходимо загрузить из файлов, которые были отправлены и приняты в ПФР, либо внести эти сведения вручную (более подробно см. в материале https://its.1c.ru/db/staff1c#content:34431:1).

На практике возможно возникновение ситуации, когда ПФР самостоятельно меняет сведения, например, об уплаченных по лицам взносах, в уже принятых ранее пачках. В этом случае данные, находящиеся в базе страхователя (или в файлах сданной отчетности) будут отличаться от тех, что реально имеются в базе ПФР, и поэтому распределение уплаченных взносов может быть произведено неадекватно. Например, при «стыковке» образуется переплата по каким-либо лицам, которая не является допустимой.

Также возможно возникновение ситуации, когда сведения прошлых периодов, несмотря на то, что они приводят к образованию переплаты, были приняты ПФР. Такие сведение прошлого периода не являются допустимыми и должны быть скорректированы (вместо них оформлены корректирующие сведения).

3. Сумма начисленных взносов за отчетный период.

Если в текущем отчетном периоде производилось начисление страховых взносов, то при распределении уплаченных взносов по лицам анализируется, сколько взносов было начислено (показано начисленных взносов в сведениях персонифицированного учета текущего периода), как всего, так и в разрезе лиц.

Поэтому перед тем, как будет заполнено поле Уплачено в сведениях персонифицированного учета текущего отчетного периода, в них должно быть заполнено поле Начислено. Поле Начислено заполняется автоматически по данным о доходах и взносах, зарегистрированным документом Начисление зарплаты.

Обращаем внимание, что начисленные взносы в сведениях персонифицированного учета указываются за вычетом сумм взносов, начисленных с доходов, превышающих предельную облагаемую базу.

Рассмотрим теперь сам принцип распределения уплаты.

Сумма уплаты по каждому лицу в общем случае складывается из суммы уплаты задолженности и суммы уплаты текущих начислений (взносов, показанных как начисленные в сведениях текущего отчетного периода) и определяется следующим образом.

1. Если имеется задолженность за прошлые отчетные периоды, то «погашается» сначала она:

— если общая суммы уплаты меньше общей суммы задолженности (т. е. суммы уплаты не хватает чтобы покрыть всю задолженность), то она распределяется на всех лиц равномерно (с одинаковым коэффициентом). Коэффициент погашения задолженности определяется как отношение общей суммы уплаты к общей сумме задолженности. В уплаченную по каждому лицу сумму заносится сумма задолженности по нему, умноженная на этот коэффициент. На погашение текущих начислений средств уже не остается, и эти суммы и будут итоговыми суммами в поле Уплачено;

— если же общая суммы уплаты больше общей суммы задолженности или равна ей (т. е. суммы уплаты хватает чтобы покрыть всю задолженность), то в уплаченную по каждому лицу сумму заносится сумма уплаты в размере суммы задолженности по этому лицу.

После погашения задолженности от общей суммы уплаты остается некоторая часть (если уплата строго больше задолженности). Эта часть далее может быть использована для распределения в счет уплаты текущих начислений, если они присутствуют в сведениях текущего периода.

2. Если в сведениях текущего периода присутствуют суммы начисленных взносов, и от общей суммы уплаты после погашения задолженности имеется остаток (либо задолженности не было вообще, и тогда сумма уплаты осталась полностью), то эта сумма уплаты используется для уплаты текущих начислений:

— если сумма оставшейся уплаты меньше общей суммы текущих начислений (т. е. суммы уплаты не хватает, чтобы «покрыть» все текущие начисления) то она распределяется на всех лиц равномерно (с одинаковым коэффициентом). Коэффициент уплаты текущего периода определяется как отношение оставшейся общей суммы уплаты к общей сумме текущих начислений. В уплаченную по каждому лицу сумму заносится (или добавляется, если ранее уже была занесена сумма уплаты задолженности) сумма его текущих начислений, умноженная на этот коэффициент;

— если же сумма оставшейся уплаты больше общей суммы текущих начислений или равна ей (т. е. суммы уплаты хватает чтобы «покрыть» все текущие начисления), то в уплаченную по каждому лицу сумму заносится (или добавляется) сумма, равная сумме текущих начислений, но не более того. Сумма уплаты по каждому лицу не может превышать сумму задолженности по нему плюс сумму начислений из текущих сведений.

Таким образом, в сведениях текущего периода по конкретному лицу сумма «уплачено» может оказаться больше суммы «начислено» только при условии погашения по нему задолженности прошлого периода.

Обращаем внимание, что контроль соответствия сумм начислений и уплаты, полученных в сведениях персонифицированного учета, суммам, полученным в РСВ-1, следует производить не «на глаз», а встроенной в «1С:Бухгалтерию 8» проверкой или проверочными программами ПФР, поскольку контрольные соотношения не являются достаточно тривиальными, например*:

«Значение показателя «Начислено» в … АДВ 6-2, уменьшенное на значения соответствующих показателей строки с кодом категории застрахованного лица «ЧЭС», «ВЖЭС» и «ВПЭС», должно быть равно (в пределах значения равного 1,5 копейки, умноженной на количество застрахованных лиц) значению показателя строки 114 по графе 3 … РСВ-1 уменьшенного на сумму значений граф 4, 5 и 6 строки 252 (при наличии нескольких Разделов 2 РСВ-1 участвуют значения граф 4,5 и 6 строки 252 каждого из разделов)».

«При наличии в расчете РСВ-1 разделов с кодами тарифов «51», либо «52», либо «53»

значение показателя «Уплачено» в … АДВ 6-2 должно быть меньше либо равно в пределах 1 рубля значению, полученному по следующей формуле:

— для 1 квартала строка 140 … по графе 3 … РСВ-1 минус строка 150 … по графе 3 со знаком (-) переплата в абсолютной величине плюс строка 100 … по графе 3 со знаком (-) переплата в абсолютной величине.

— для второго и последующих кварталов, вместо строки 100 в формуле расчета уплаты РСВ-1 для сверки необходимо использовать выражение: (стр 110 — стр 114) — (стр 140 — стр 144 — стр 100).

Значения показателей строки 150 и 100 со знаком (+) задолженность в расчете не участвуют».

Примечание:

* Из правил проверки, опубликованных по адресу https://www.pfrf.ru/userdata/rabotodatelyam/persuchet/otchet_per/pravila_proverki_3.doc

Рассмотрим на конкретных примерах как производится автоматическое распределение общей суммы уплаченных взносов (на примере страховой части).

Пример 1. Отсутствие задолженности и переплаты

| Задолженность и переплата могут отсутствовать, если, например, организация только начала свою деятельность, либо начисления прошлых периодов аккуратно «закрыты» — уплачено взносов было ровно столько, сколько начислено. Предположим, что организация ООО «Ромашки» начала свою деятельность в 1 кв. 2012 г. (далее год будем опускать). Организация уплачивает взносы по «основному» тарифу. В феврале произведено первое начисление зарплаты и, соответственно, взносов трем сотрудникам (см. рис. 2).

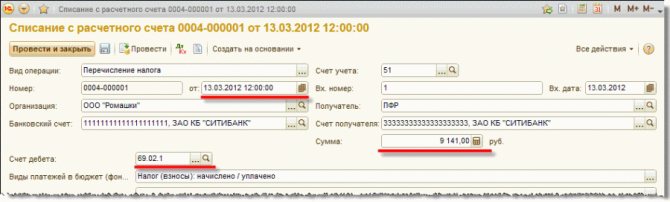

Рис. 2 В начале марта эти взносы полностью уплачены (рис. 3).

Рис. 3 В марте принят четвертый сотрудник, начислены зарплата и взносы (рис. 4).

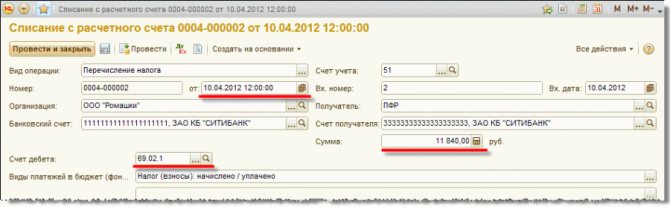

Рис. 4 Эти взносы уплачены уже в начале следующего квартала — в апреле (рис. 5).

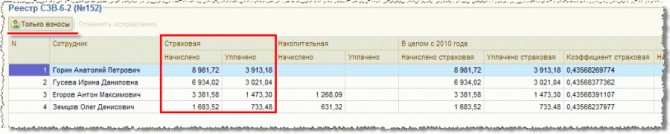

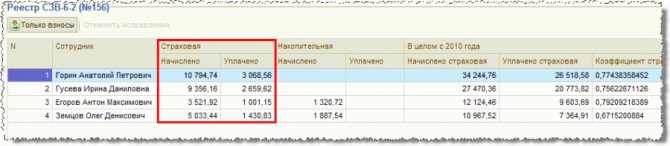

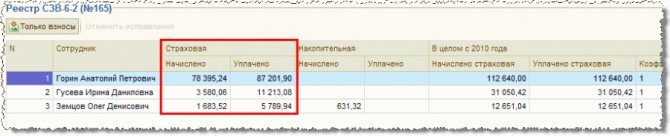

Рис. 5 При формировании персонифицированной отчетности за 1 квартал начисленные и уплаченные по каждому сотруднику взносы автоматически заполнились следующим образом (на рисунке 6 приведен фрагмент рабочего места подготовки квартальной отчетности ПФР в режиме Только взносы).

Рис. 6 Распределение взносов было произведено по описанному выше алгоритму: — определена общая сумма уплаты, которую требуется распределить — 9 141 руб. взносов, уплаченных 13 марта. Взносы, уплаченные 10 апреля (11 840 руб.) в расчет не берутся, т. к. уплачены они уже в следующем отчетном периоде (2 кв.). Переплата взносов на начало отчетного периода отсутствует (взносы ранее не начислялись и не уплачивались); — определена сумма задолженности на начало отчетного периода — она равна нулю, поскольку ранее деятельность организацией не велась, что и указано для всех прошлых периодов (установлено состояние Операционная деятельность не велась); — определена сумма начисленных по каждому лицу взносов и помещена в поле Начислено сведений, а также определена общая сумма начисленных за отчетный период взносов — 20 980,84 руб.: Сотрудник

Поскольку задолженности нет, вся распределяемая сумма уплаты 9 141 руб. направляется на погашение текущих начислений. Текущие начисления больше, чем сумма уплаты, поэтому определяется коэффициент уплаты текущего периода: 9 141 / 20 980,84 ~ 0,4356832234 Наконец, определяется сумма уплаты по каждому сотруднику путем умножения текущих начислений на коэффициент уплаты:

| |||||||||||||||||||||||||||||||||||||||||

Пример 2. Наличие задолженности

| После того как сведения за 1 квартал были приняты в ПФР и комплекту установлено состояние Сведения комплекта разнесены по лицевым счетам, в базе появились сведения о задолженности, которая образовалась в сведениях этого отчетного периода. Задолженность в сведениях образовалась в результате того, что уплаченных взносов было показано меньше, чем начисленных. Эта задолженность должна быть учтена при формировании сведений за 2 квартал. За каждый из месяцев 2 квартала произведено начисление зарплаты и взносов (рис. 7).

Рис. 7 Взносы уплачены в полном объеме во 2 квартале — за апрель в начале мая, за май в начале июня, а за июнь — в конце июня, причем в конце июня взносов было уплачено больше, чем требовалось (рис. 8).

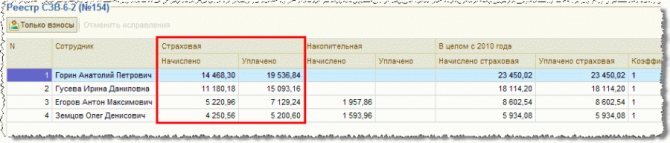

Рис. 8 При формировании персонифицированной отчетности за 2 квартал начисленные и уплаченные по каждому сотруднику взносы автоматически заполнились следующим образом (рис. 9).

Рис. 9 Рассмотрим процесс формирования этих сведений: — определена общая сумма уплаты, которую требуется распределить — 55 120 руб. Помимо 43 280 руб. учтены также 11 840 руб., уплаченные 10 апреля «за 1 квартал» Переплата взносов на начало отчетного периода отсутствует. — определена сумма задолженности на начало отчетного периода по данным из сведений за 1 квартал, как по каждому лицу, так и общая — 11 839,84 руб. Сотрудник

— определена сумма начисленных по каждому лицу взносов и помещена в поле Начислено сведений, а также определена общая сумма начисленных за отчетный период взносов — 35 120 руб.

Поскольку задолженность есть, сначала производится ее погашение. Общей суммы уплаты 55 120 руб. хватает на полное погашение задолженности 11 839,84 руб. (т. е. коэффициент погашения задолженности равен 1). Погашенная задолженность заносится в уплату текущего периода:

После погашения задолженности от общей суммы уплаты остается 43 280,16 руб. (55 120 — 11 839,84). Эта сумма направляется на уплату текущих начислений, которые составляют 35 120 руб. Оставшейся уплаты хватает на полное «закрытие» текущих начислений, т. е. коэффициент уплаты текущего периода так же равен 1. Уплата начислений прибавляется к уплате задолженности:

|

Пример 3. Наличие переплаты, «ручное закрытие» взносов по уволенному сотруднику, собирающемуся на пенсию

После принятия ПФР сведений за 2 квартал по данным комплектов прошлых периодов задолженность отсутствует — нарастающим итогом с 1 квартала сумма уплаты, указанная в сведениях, равна сумме начислений. Однако по факту взносов уплачено больше, чем было начислено. Эта переплата должна быть учтена при распределении уплаты за 3 квартал.

За каждый из месяцев 3 квартала произведено начисление зарплаты и взносов. При этом сотрудник Егоров в 3 квартале уволился (рис. 10).

Рис. 10

Уплата взносов в 3 квартале не производилась (рис. 11).

Рис. 11

При формировании персонифицированной отчетности за 3 квартал начисленные и уплаченные по каждому сотруднику взносы автоматически заполнились следующим образом (рис. 12).

Рис. 12

Рассмотрим процесс формирования этих сведений:

— определена общая сумма уплаты, которую требуется распределить — 8 160,16 руб. Это исключительно сумма переплаты на начало отчетного периода, сумма уплаты в самом периоде равна нулю;

— определена сумма задолженности на начало отчетного периода — она так же равна нулю, по данным комплектов за 1 и 2 кв. сумма уплаченных взносов равна сумме начисленных;

— определена сумма начисленных по каждому лицу взносов и помещена в поле Начислено сведений, а также определена общая сумма начисленных за отчетный период взносов — 28 706,26 руб.:

| Сотрудник | Начислено |

| Горин | 10 794,74 |

| Гусева | 9 356,16 |

| Егоров | 3 521,92 |

| Земцов | 5 033,44 |

| Итого | 28 706,26 |

Поскольку задолженности нет, вся распределяемая сумма уплаты 8 160,16 руб. направляется на погашение текущих начислений. Текущие начисления больше, чем сумма уплаты, поэтому определяется коэффициент уплаты текущего периода:

8 160,16 / 28 706,26 ~ 0,2842641291

Далее определяется сумма уплаты по каждому сотруднику путем умножения текущих начислений на коэффициент уплаты:

| Сотрудник | Начислено | Уплачено |

| Горин | 10 794,74 | 3 068,56 |

| Гусева | 9 356,16 | 2 659,62 |

| Егоров | 3 521,92 | 1 001,15 |

| Земцов | 5 033,44 | 1 430,83 |

| Итого | 28 706,26 | 8 160,16 |

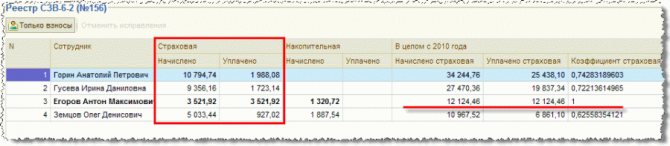

Предположим, что поступило требование «закрыть» уплату по уволившемуся Егорову, т. е. по возможности распределить уплату сначала на погашение задолженности и начислений по нему, а оставшуюся часть уже на остальных сотрудников.

В рассматриваемом примере задолженности на начало периода по нему не было, однако, в общем случае, необходимо не просто приравнять уплату к начислениям текущего периода, но и учесть наличие задолженности прошлых периодов. Для этого можно проанализировать специальные вспомогательные данные в колонках В целом с 2010 года (рис. 13):

Рис. 13

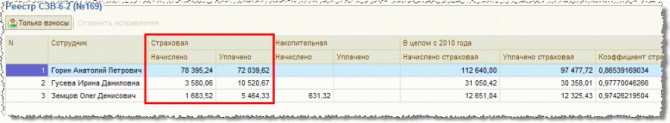

После определения суммы, которую необходима для «закрытия» уплаты по сотруднику, ее необходимо вручную внести в поле Уплачено. После этого уплата по остальным сотрудникам перераспределится автоматически с учетом этого изменения (может потребоваться выполнение команды Обновить взносы)(рис. 14).

Рис. 14

При перераспределении взносов с учетом ручного редактирования уплаты по одному сотруднику взносы перераспределились по остальным следующим образом:

— распределяемая сумма уплаты 8 160,16 руб. уменьшается на внесенную вручную сумму 3 521, 92 руб. и составляет теперь 4 638,24 руб.;

— при распределении учитываются начисления только сотрудников, по которым уплата не редактировалась

| Сотрудник | Начислено |

| Горин | 10 794,74 |

| Гусева | 9 356,16 |

| Земцов | 5 033,44 |

| Итого | 25 184,34 |

— определяется новый коэффициент уплаты текущего периода:

4 638,24 / 25 184,34 ~ 0,1841715923

— определяется сумма уплаты по каждому сотруднику путем умножения текущих начислений на этот коэффициент уплаты:

| Сотрудник | Начислено | Уплачено |

| Горин | 10 794,74 | 1 988,08 |

| Гусева | 9 356,16 | 1 723,14 |

| Земцов | 5 033,44 | 927,02 |

| Итого | 25 184,34 | 4 638,24 |

Обращаем внимание, что вручную взносы следует редактировать в допустимых переделах. Например, если в рассматриваемом примере полностью «закрыть» уплату по Горину (10 794,74 руб.) при наличии доступных к распределению 8 160,16 руб., по остальным сотрудникам уплата не заполнится вовсе, но при сверке таких сведений с РСВ-1 будет обнаружена ошибка несоответствия уплаты.

<�конец примера>

Пример 4. Наличие взносов, начисленных с сумм превышения предельной величины облагаемой базы

С 2012 года «основной» тариф предусматривает уплату дополнительных 10 % взносов на финансирование страховой части пенсии с сумм, превышающих предельную величину облагаемой базы (в 2012 г. — 512 000 руб.). Эта часть начисленных взносов не должна показываться в сведениях персонифицированного учета. Однако при уплате взносов (на финансирование страховой части пенсии) невозможно указать, какая часть из них уплачивается — начисленная на суммы до превышения или суммы после превышения. Вся сумма взносов уплачивается на один КБК.

В рассмотренных ранее примерах Горину за 9 месяцев начислено в общей сложности 155 658 руб. облагаемых доходов. Предположим, что в 4 квартале Горину было начислено 400 000 руб., в итоге общая сумма начислений по нему превысила предельную величину облагаемой базы 512 000 руб. Взносы с доходов в размере 356 342 руб. рассчитаны по основному тарифу (22 %) и составили 78 395,24 руб., а взносы с сумм, превышающих эту величину, т. е. с 43 658 руб., рассчитаны по тарифу 10 % и составили 4 365,8 руб. Т. е. всего в 4 квартале по Горину начислено 82 761,04 руб. взносов. Начисленные по остальным сотрудникам взносы приведены на рисунке 15.

Рис. 15

На начало 4 квартала имеется задолженность по уплате взносов в размере 20 546,10 руб. и 88 024,62 руб. начислено за 4 квартал. Предположим, что все эти взносы уплачены в 4 квартале (рис. 16).

Рис. 16

При формировании персонифицированной отчетности за 4 квартал начисленные и уплаченные по каждому сотруднику взносы автоматически заполнились следующим образом (рис. 17):

Рис. 17

В начисленные по Горину взносы не попала сумма взносов «с превышения». Уплата полностью «закрыла» задолженность по всем сотрудникам в размере 20 546,10 руб. и текущие начисления в размере 83 658,82 руб. и в общей сложности составила 104 114,92 руб. В следующем отчетном периоде нераспределенные 4 365,8 руб. не будут считаться переплатой и распределяться не будут.

Предположим, что взносы в 4 квартале были уплачены не полностью, а, например, в размере 88 024,62 руб. (рис. 18):

Рис. 18

Тогда при формировании персонифицированной отчетности за 4 квартал начисленные и уплаченные по каждому сотруднику взносы автоматически заполнились бы следующим образом (рис. 19):

Рис. 19

Уплаченной суммы хватило бы на полное «закрытие» задолженности в размере 20 546,10 руб., а оставшаяся сумма 67 478,54 руб. распределилась бы в счет уплаты текущих начислений с коэффициентом 0,806592… (67 478,54 / 83 658,82).

Т. е. в данном случае нельзя сказать, что из уплаченных 88 024,62 руб. часть в размере 4 365,8 руб. является уплатой взносов «с превышения» и что ее нельзя распределять в счет уплаты задолженности или текущих начислений по другим сотрудникам.

Порядок и сроки уплаты средств в Пенсионный фонд

Перечисление платежей осуществляется каждый месяц. Страховые взносы на обязательное пенсионное страхование за предыдущий месяц необходимо уплатить:

- не позднее 15 числа в случае подачи документов в бумажном виде;

- не позднее 20 числа в случае электронного документооборота.

Если последний день такого срока приходится на выходной или праздничный день, то уплату можно произвести в ближайший рабочий день.

Для предпринимателей, уплачивающих взносы за себя, предусмотрена возможность выбора периодичности перечисления платежей раз в квартал или в конце финансового года.

Следует помнить, что начисленные, но не уплаченные в срок страховые взносы на ОПС подлежат взысканию как недоимка.

База для начисления платежей определяется в отношении каждого сотрудника в конце каждого календарного месяца нарастающим итогом с начала года. Для работников, устроившихся в организацию в течение календарного года, база определяется с месяца принятия на работу.

Непосредственная уплата взносов осуществляется путем направления в банк расчетного документа, где должны быть указаны соответствующие коды бюджетной классификации (КБК). Взносы на ОПС уплачиваются без деления на страховую и накопительную части.

Физические лица могут также бесплатно производить уплату взносов через отделения почтовой связи.

Стоит обратить внимание, что согласно введенному с 2020 года правилу, сумма, рассчитанная для перечисления, должна определяться точно в рублях и копейках.

4 014

Период действия программы

Программа софинансирования действует в течение десятилетнего периода. Во время этого срока каждый её участник, который произвёл хотя бы один платёж в качестве добровольного взноса, вправе прекращать и возобновлять уплату взносов в любое время. С момента завершения десятилетнего периода гражданин так же вправе пополнять свой счёт, но уже без государственной поддержки, поэтому суммы удваиваться не будут.

Заключение: замыслом программы софинансирования государством добровольных взносов её участников является увеличение размера пенсий граждан. По условиям данной программы, денежные суммы, внесённые участниками, будут удваиваться, в результате чего накопительная часть пенсии должна увеличиться. Софинансирование государством будет прекращено для участника по истечении 10-летнего периода, прошедшего со дня подачи гражданином его заявления на участие в программе.

Комментарии (6)

Показано 6 из 6

- Василий 16.01.2017 в 22:45

Добрый день! В данный момент моя жена нигде не трудоустроена, занимается воспитанием наших детей. Соответственно, из-за отсутствия работодателя страховые взносы на ее будущую пенсию не уплачиваются. Могу ли я добровольно перечислить на ее лицевой счет денежные суммы для формирование пенсионной выплаты?ответить

- Юлия 17.01.2017 в 12:14

Согласно ст. 29 ФЗ № 167 от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ» уплачивать страховые взносы добровольно могут как работающие граждане, так и безработные не только за себя, но и за других лиц, за которых не производится уплата платежей страхователем. Минимальная возможная плата в таком случае равна двукратному размеру МРОТ, установленному на начало отчетного года, максимальная — соответствует величине восьми МРОТ. При этом, периоды, в течение которых перечисляются взносы, засчитываются гражданину в страховой стаж при условии, что продолжительность таких периодов составляет не более половины стажа, необходимого для установления ему пенсионной выплаты. Таким образом, на основании действующего законодательства Вы можете перечислить добровольный страховой взнос на индивидуальный счет своей жены в установленном законом размере, чтобы увеличить ее будущую пенсию.

ответить

- Александр 04.09.2018 в 21:35

Юлия. Подскажите, можно внести взнос на добровольную пенсию в размере, равному не двукратному размеру МРОТ, установленному на начало отчетного года, а трёхкратному размеру МРОТ, установленному на начало отчетного года? Или допускается только 4-х, 6-и, 8-и кратному?

ответить

По Трудовой К. стаж до 1992 года (включая 92 год) — 3 года 10 месяцев 18 дней, по ИП — 2 года и 3 месяца 18 дней, получается в общей сложности 6 лет наверно. Мне 55 лет исполнится в сентябре 2022 года, понятно, что стажа не хватает и баллов. Если я сейчас буду до 2022 года платить взносы в ПФР 4 года, мне этого хватит? Платить по минимуму 3200 в месяц или уже не получится? И если я буду платить 4 года, а мне скажут, что не хватает, деньги мне вернут? Или деньги пропадут и пенсии не будет в 55 лет. Или уже ждать социальной?

ответить

Юлия 12.04.2017 в 17:20

Людмила, к 2022 году необходимо будет иметь 13 лет страхового сажа — это неотъемлемое условие назначения страховой пенсии, которое, к сожалению, Вы уже не успеете выполнить. При этом Вы собираетесь вносить средства «3200 в месяц», не имея официального дохода? Или это при учете, что вы будете осуществлять официальную трудовую деятельность с заработной платой 20000 рублей (3200 — это 16% от указанной ЗП)? Это (как минимум) покажется странным налоговой службе, ведь именно она сейчас занимается администрирование страховых взносов (если мы все правильно поняли, конечно).

Не совсем понятная ситуация. Скорее всего, Вы будете иметь право только на социальную пенсию по достижении 60 лет. В любом случае, лучше обратитесь с паспортом и СНИЛС в отделение ПФР по мету жительства за консультацией.