Слияние НПФ Райффайзен с Сафмар

Данная компания начала свою работу с 1990-х годов. Поэтому можно сказать, что население страны успело убедиться в том, что организация исполняет взятые на себя обязательства добросовестно. С течением времени качество оказываемых услуг не падает, для подтверждения профессионализма постоянно проводятся проверочные мероприятия.

В начале 2014 года произошла реорганизация данного фонда, в результате чего она стала частью ]«Самфар»[/anchor], которая также представлена негосударственным пенсионным фондом.

К данной организации перешли все акты и средства, обязательства Райффайзена, а также клиенты. Затем к этой компании присоединились Регионфонд, Европейский фонд и Образование и наука.

Деятельность [ править | править код ]

НПФ «САФМАР» (АО) имеет лицензию выданную Инспекцией негосударственных пенсионных фондов при Министерстве труда и социального развития Российской Федерации (Лицензия № 67/2 от 16.04.2004) [8] .

В соответствии с законодательством РФ [9] , фонд осуществляет деятельность по обязательному пенсионному страхованию граждан (ОПС) и негосударственному пенсионному обеспечению физических и юридических лиц.

Основные показатели [ править | править код ]

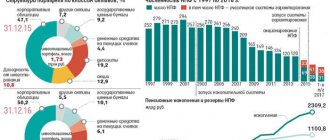

Деятельность по ОПС (на I полугодие 2020 года)

[10]

- Совокупный доход составил на конец первого полугодия 2020 года 11,3 млрд руб.

- Доходы фонда от инвестиционной деятельности достигли 11,46 млрд руб.

- Доходность инвестирования средств пенсионных накоплений (до выплаты вознаграждений) составила 10,31% годовых, средств пенсионных резервов – 10,66% годовых.

- Активы фонда составили на 30 июня 2020 года 271,0 млрд руб.; обязательства по договорам об обязательном пенсионном страховании – 236,0 млрд руб., обязательства по договорам негосударственного пенсионного обеспечения – 7,4 млрд руб.

- Число застрахованных лиц достигло 3,9 млн человек, количество участников негосударственного пенсионного обеспечения составило 81,2 тыс. человек.

Рейтинг надежности в составе Софмар

В 2012 году фонду Райффайзен была присвоена позитивная степень надежности, что говорит о доверии со стороны пользователей. В результате чего доходность компании возросла. В 2013 году эксперты признали уровень ведения деятельности компанией надежным и придали ему высокую оценку.

Кроме того, что рассматриваемая организация преследует цель сохранения денежных средств, она стремится придерживаться минимального уровня рисков, обеспечить повышенный доход. Поэтому инвестирование накоплений производится на постоянной основе, применяются резервные накопления.

Плюсы и минусы

Говорить о преимуществах и недостатках при переводе пенсии можно лишь на примере конкретной финансовой организации. Для рассмотрения будет взят Почта Банк (в связи с его растущей популярностью). К плюсам перевода пенсии туда можно отнести:

- Бесплатное консультирование 24 часа в сутки в любой день недели.

- Оформление скидочной пластиковой карты «Пятёрочка», с помощью которой пенсионер может приобретать товар, получая за это бонусы.

- Наличные можно снимать не только в терминалах этого банка, но и в ВТБ, а также в отделениях на Почты России.

- Являясь дочерней организацией ВТБ, банк считается государственным и системообразующим, а потому обещает сохранность денежных средств (во время кризиса у него не будет отозвана лицензия, ему не грозит банкротство).

- На остаток накопительной части пенсии начисляются дополнительные 6%, что считается весомой прибавкой для данного социального слоя граждан.

- Расплачиваясь картой в аптеке, что актуально для пенсионеров, человек получает возврат в размере 3% от потраченной суммы.

К минусам можно отнести новый интерфейс онлайн-банкинга, к которому пожилому человеку нужно ещё привыкнуть, а также то, что не все пенсионеры умеют пользоваться этим сервисом и пластиковыми картами.

Ещё перевод пенсии невозможно осуществить без личного посещения офиса, хотя при оформлении доверенности на родственника этого можно избежать. Это особенно актуально для тех, кто прикован к инвалидному креслу или кровати.

До лета 2020 года основной платёжной системой станет «Мир», что регламентировано ФЗ—№161 «О национальной платёжной системе», вступившим в силу в 2011 году. Сделано это для того, чтобы при возникновении санкций касательно VISA или MasterCard у социальных слоёв населения не возникло проблем с получением государственных выплат.

Для пенсионеров, которые пока не пользуются национальной платёжной системой, необходимо будет перейти на неё после окончания срока пользования пластиковой картой других зарубежных систем. Для тех из них, кто оформляет пенсию впервые, «Мир» — обязательная система.

Программы негосударственного пенсионного фонда

Обязательным условием рассматриваемой организации выступает пенсионное страхование. Поэтому Рафффайзен предлагает своим клиентам по собственному усмотрению управлять своими активами, которые накопились на счету. За счет того, что пенсионер делает вклад в организацию, он управлять финансами и планировать ведение в дальнейшем деятельности.

Величина накопительной части пенсионного обеспечения будет зависеть от того, сколько средств постоянно перечисляется в фонд. Если гражданин желает стать клиентом Райффайзена, ему потребуется обратиться в НПФ Самфар, так как данные учреждения слились. Обслуживание граждан производится в отделении Райффайзенбанка.

Воспользоваться программами накопления могут некоторые категории граждан:

- лица, кто рожден в 1967 году и позднее. В этом случае размер вклада составляет порядка 6% от достатка. Накопления формируются из взносов, сделанных компанией, где работает гражданин;

- участники программы, предполагающей софинансирование пенсии;

- собственники средств маткапитала.

Программа данного фонда предполагает, что средства будут аккумулироваться на счету, открытом в банковской организации. При этом, вкладу присущи некоторые положительные моменты.

В том числе:

- открытие производится в рублях;

- с применением программы софинансирования есть возможность повысить доход;

- средства могут переходить наследникам;

- возможность управления деньгами.

Справка! Программа подбирается индивидуально, в зависимости от уровня дохода гражданина.

СОДЕРЖАНИЕ

1. Обзор ПИФов Райффайзен Капитал

2. Отзывы про ПИФы УК Райффайзен Капитал

3. Полезное видео

Здравствуйте, уважаемые читатели портала «Бизнес заработок»! Мы продолжаем рассказывать о таком инструменте инвестирования как ПИФы, а также про Райффайзен банк, про рекламу с Бузовой которого мы рассказывали недавно.

Сегодня мы расскажем про ПИФы Райффайзен Капитала. Компания существует с 2003 года и под ее управлением находится 17 открытых ПИФов – от низкорисковых типа фонда облигаций до высокодоходных и рисковых, инвестирующих в отдельные отрасли экономики.

Обзор ПИФов Райффайзен Капитал

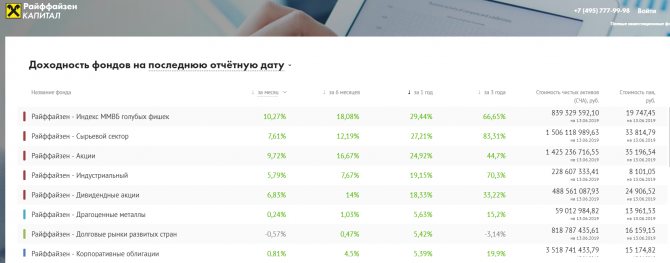

Расмотрим подробно ПИФы находящихся под управлением «Райффайзен Капитала» — рейтинг успешности ПИФов составлен по уровню прироста доходности.

Каждый из ПИФов Райффайзен Капитала предлагает свою оферту, с которой необходимо ознакомиться перед покупкой пая. Несмотря на то, что условия инвестирования в ПИФы Райффайзена на данный момент одинаковы, компания может внести изменения в отдельные позиции.

Но на сегодняшний день приобретение в Райффайзен Капитале паев ПИФов производится на таких условиях:

- начальная сумма вложений – от 50 тысяч рублей;

- сумма последующих пополнений – от 10 тысяч рублей (т.е. для владельцев ПИФов);

- надбавка, т.е. комиссия при покупке – отсутствует;

- скидка, т.е. комиссия при продаже – 3% при владении паями до 2 лет, 1% – от 2 до 3 лет, 0% – более 3 лет;

- комиссия за управление и т.д. – не взимается.

1. Райффайзен – Акции. Специализацией фонда являются акции лидирующих компаний России, которые формируют долгосрочное развитие национальной экономики (это не только компании добывающего сектора, но также финансового и потребительского). Достаточно диверсифицированный вариант с точки зрения рисков. Несмотря на непростые политические и экономические отношения в мире, ПИФы этого направления продемонстрировали самый высокий прирост – 36,8%.

2. Райффайзен – Сырьевой сектор. Этот пакет состоит из ведущих компаний, добывающих и перерабатывающих нефть, газ, а также занимающихся металлургией и минеральными удобрениями. Возможно поэтому прирост доходности несколько ниже – 36,3% (портфель является более узкоспециализированным).

3. Райффайзен – Информационные технологии. В эпоху развития киберпространства и средств связи этот вариант инвестирования можно считать беспроигрышным, так как он предполагает максимально выгодное соотношение «риски\доходность» даже в условиях неоднозначной экономической ситуации. Это оказалось справедливо и в 2015 году – 33,48% прироста.

4. Райффайзен – Облигации. Считается самым консервативным ПИФом, поскольку его основу составляют долговые ценные бумаги компаний с высокой долей государственного участия. Скорее всего, благодаря стратегии «тише едешь, дальше будешь», по уровню доходности такой ПИФ всегда в числе лидеров – 29,04% прироста.

5. Райффайзен – Фонд активного управления. Портфель включает акции крупнейших российских и иностранных компаний, а также активы перспективных иностранных . Также беспроигрышный вариант при грамотной диверсификации инвестиций – 27,35%.

6. Райффайзен – США. Фонд для инвесторов, которые не сомневаются в успешности и непоколебимости крупнейшей мировой экономики, показал достаточно неплохой результат. Тот случай, когда «зачетка работает на студента» – 27,34% прироста.

7. Райффайзен – Индустриальный. Основу портфеля составляют компании металлургического сектора, а также компании смежных отраслей: строительства, машиностроения и химической промышленности. Неожиданно неплохой результат в условиях «кризиса» – 24,41%.

8. Райффайзен – Потребительский сектор. Даже несмотря на кризис, который в первую очередь сказывается на компаниях потребительского сектора в связи со снижением покупательской способности населения, ПИФ показал прирост на уровне 23,08%.

9. Райффайзен – Индекс ММВБ голубых фишек. Фонд категории «пассивного управления», так как следует динамике индекса ММВБ. Прирост – 23,07%.

10. Райффайзен – Долговые рынки развитых стран. Портфель состоит из корпоративных долговых активов крупнейших американских и европейских компаний, обладающих высоким кредитным качеством – 19,99%.

11. Райффайзен – Европа. ПИФ также относится к категории «пассивных», так как следует динамике развития индекса MSCI EMU (формируется из акций крупнейших компаний Европы, которые входят в Экономический и Валютный союз) – 18,35%.

12. Райффайзен – Сбалансированный. Как следует из названия, стратегией ПИФа является комбинация долговых и имущественных ценных бумаг крупнейших международных компаний – 14,17%.

13. Райффайзен – Золото. Исторически считается самой стабильной инвестицией, особенно в период падения курса рубля – 12,86%.

14. Райффайзен – Казначейский. Львиную долю составляют государственные ценные бумаги РФ. Как и золото, это также вложения с наименьшей степенью риска, а следовательно и высокого уровня доходности ожидать не следует – 11,42%.

15. Райффайзен – Электроэнергетика. Ставку на компании сектора электроэнергетики в 2020 году можно считать не слишком удачной – всего 10,28% прироста. Райффайзен – Развивающиеся рынки. Вложения в развивающиеся экономики в этом году не оправдали ожиданий – только 7,23% годового прироста.

16. Райффайзен – Драгоценные металлы. Явный аутсайдер, так как единственный «пришел к финишу» с отрицательным результатом: – 6,04%.

Отзывы про ПИФы УК Райффайзен Капитал

В сети Интернет можно прочитать разные отзывы о ПИФах под управлением «Райффайзен-Капитал». Управляющая компания Райффайзен Капитал предлагает инвесторам вложить средства во многие паевые инвестиционные фонды с различными стратегиями увеличения капитала. В списке компании есть как открытые, так и интервальные фонды.

В целом инвестиции в ПИФы Райффайзен можно назвать положительными. Компания предлагает хорошие фонды на выбор – можно собрать диверсифицированный портфель. Но есть и важный минус – крупная сумма инвестирования: свободные 50 тысяч рублей найдутся не у каждого.

У Сбербанка или ВТБ порог вхождения ниже — поэтому их ПИФы выглядят более выгодными. Крупная сумма входа мешает начинающему инвестору собрать разнообразный портфель. Среди плюсов Райффайзен можно также выделить минимальные комиссии.

Официальный сайт компании

Рассматриваемой компанией разработан собственный сайт, который предназначен для удобства клиентов.

Заключается оно в следующем:

- возможность получить сведения о программах в НПФ;

- размещение на портале контактной информации, что помогает узнать куда обратиться для решения вопроса;

- прохождение регистрации в личном кабинете.

Наличие учетной записи в личном кабинете позволяет человеку всегда быть в курсе дел с его средствами.

Можно ли создать личный кабинет и как это сделать

Воспользоваться рассматриваемым сервисом могут только те граждане, кто заключил соглашения с фондом. Поэтому не потребуется проходить регистрацию на портале НПФ, достаточно использовать данные для входа, которые выдаст сотрудник компании при заключении соглашения.

Если человек забывает пароль, то восстановить его получится самостоятельно, для чего нужно воспользоваться клавишей «Забыли пароль». Система попросит ввести адрес электронной почты, который привязывается к договору. На данный адрес отправляют письмо, где указана, ссылка, по которой нужно перейти для восстановления.

Внимание! Если гражданин при заключении соглашения не указал электронную почту, потребуется для этого обратиться в отделение фонда. Кроме того, сведения могут быть направлены по почте.

Функции личного кабинета

Личный кабинет разработан для того, чтобы обеспечивать клиентам удобное использование услугами НПФ. Гражданин получает возможность в круглосуточном режиме и при использовании любого устройства, обладающего выходом в интернет, совершить операции, связанные с накопительной пенсией.

В том числе, сведения предоставляются про:

- состоянии текущего счета гражданина;

- сведения об операциях, которые производились по счету;

- проверка личных данных;

- внесение изменений;

- обращение к службе поддержки.

Кроме того, может быть использована возможность формирования выписки по пенсионному счету или для настройки уведомлений.

Пошаговая инструкция по переводу пенсии в другой банк

От человека для перевода пенсионных выплат из одного банка в другой требуется минимум действий, потому что основную работу совершает само финансовое учреждение в тандеме с ПФ и государственными структурами. Вся процедура вмещается в три этапа:

- Первый этап. Посещение офиса банка и выбор подходящего тарифа. Необходимо прийти в финансовую организацию и сказать «хочу получать пенсию на карту вашего банка». Затем выбрать тариф из множества предложенных.

- Второй этап. Открытие бесплатного расчётного счёта, который оформляется на выбранных пенсионером условиях.

- Третий этап. Написание заявления о переводе пенсии (оно будет направлено в ПФ по месту регистрации человека). При заполнении могут возникнуть трудности, разобраться с которыми поможет сотрудник банка.

После этого остаётся ждать, когда государственные структуры одобрят выбранный пенсионером банк, который в дальнейшем оформит пластиковую карту для получения социальной выплаты. Больше никаких действий не требуется.

Лучшие доходные карты 2020

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- 10% на остаток

- до 30% кэшбэка

- 0₽ за обслуживание

Подробнее

№1 Ultra

Восточный Банк

Дебетовая карта

- 5,3% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее