В России размер пособий для лиц, вышедших на заслуженный отдых, формируется из двух частей: страховой и накопительной. И если выплату страхового пособия взяло на себя государство, то его накопительная часть может храниться как в государственном, так и частном фонде. И благодаря инвестиционной деятельности фонда, вкладам страхователей, а также другим источникам набирается солидная сумма. И вполне резонно, что многих волнует вопрос, можно ли снять накопления с пенсии, которые отчислялись с доходов гражданина. О том, какими способами можно вывести денежные средства из накопительного фонда, читайте далее.

Что такое пенсионные накопления и как они начисляются

Рассмотрим механизм формирования накопительной части пенсии, ее размеры и источники. Этот вид накоплений составляет 6 % от суммы, перечисляемой работодателем в ПФР, и предусмотрен для лиц, рожденных до 1967 года включительно. При этом граждане вправе самостоятельно выбирать способ приумножения накоплений и организацию, которой они доверят распоряжение собственными сбережениями, предварительно уведомив ПФР РФ.

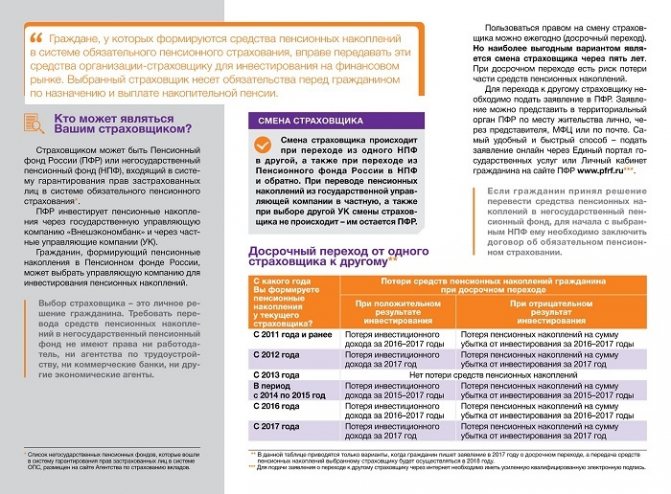

Ниже представлена информация, кто может быть страховщиком и как сменить один фонд на другой.

Накопительная часть будущих пенсионных отчислений складывается из следующих ресурсов:

- обязательные отчисления работодателем в сумме 22 % от зарплаты работника, 6 % из которых поступает на пополнение накопительной части пенсии;

- самостоятельное пополнение пенсионного фонда гражданином, при этом он может менять размер отчислений работодателя по своему собственному желанию, тем самым влияя на размер будущих выплат.

Что же касается хранения накопительной части пенсии, то гражданин может довериться государственному ПФР или частному фонду, занимающемуся инвестициями.

Тем, кто родился позже указанного срока, государство предлагает самостоятельно решить, какие отчисления делать: формировать только страховой тип либо аккумулировать средства и на страховом, и на накопительном счетах. Для «молчунов», не сделавших выбор относительно пенсионных накоплений, все денежные поступления от работодателя направляются на формирование страхового пенсионного пособия.

Что такое накопительная часть пенсии?

Первыми источниками доходов являются регулярные взносы, которые обязан выплачивать работодатель за нанятого работника в пенсионный фонд. Они переводят конкретные процентные суммы на обязательное пенсионное страхование.

Эта обязательная часть формирует ваши будущие накопления на старость.

Общая процентная доля составляет 22%, сюда включены следующие отчисления:

- 6% формируются для обязательной пенсии в будущем;

- другие 6% переносятся по желанию человека на другие накопительные фонды;

- и 10% это страховка накоплений.

Другой источник доходов это взносы, которые человек совершает самостоятельно в любую организацию, формирующую пенсионные отчисления.

Вы можете потребовать у работодателя, чтобы он перечислял обязательные взносы только с 16%, а другие 6% вы самостоятельно зачисляете на выбранный фонд.

До 2020 г. введен временный мораторий на накопительные перечисления и все взносы в 22% переводятся в страховой фонд пенсии, согласно закону от 15.12.2001 № 167-ФЗ, п.4 ст. 33,3; и закона от 15.12.2013 № 352-ФЗ, ст. 6,1.

Новая система помогает самому выбирать более выгодные условия для формирования будущей пенсии. Можно постепенно накапливать деньги, а далее распоряжаться ими на свое усмотрение, после достижения соответствующего возраста (можно ли использовать до выхода на пенсию?).

При этом за гражданином остается право получать гарантированную пенсию, и хотя она чуть больше минимального прожиточного минимума, если дополнить ее накоплениями, то итоговая сумма будет достаточной. Многое зависит от наличия накоплений у человека.

Можно ли пенсионные накопления снять до пенсии

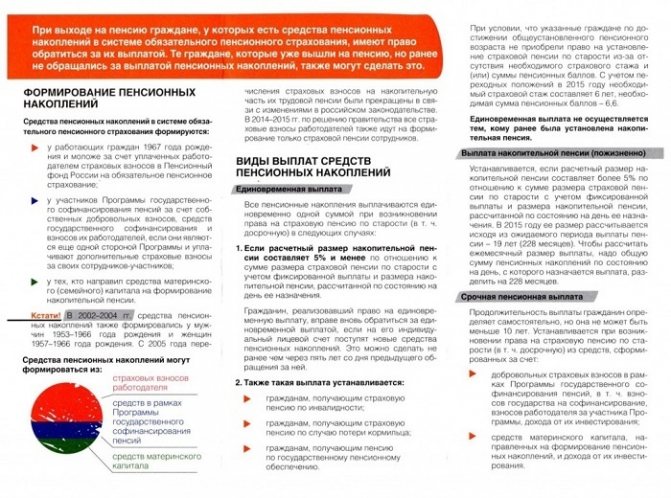

Каким образом можно снять накопления с пенсии? Для этого одного решения пенсионера будет недостаточно. Сами же выплаты сформированных накоплений бывают нескольких видов:

1. Единовременная. Рассчитывать на получение полной выплаты всех накопленных средств граждане могут:

- если объем накопления менее 5 % от размера выплат по старости с учетом фиксированной выплаты и накопительной части, рассчитанных на день назначения пенсионных выплат.

- при преждевременном выходе на пенсию по инвалидности;

- при достижении пенсионного возраста лицом, получающим социальную пенсию, но не имеющим социального стажа для начисления гарантированной трудовой пенсии. Это может быть также по причине недостаточности трудового стажа или необходимого количества пенсионных коэффициентов.

2. Срочная. Данный вид полагает выплаты в течение срока, определенного самим гражданином, достигшим пенсионного возраста. Минимальный период, установленный законодательно, – не менее 10 лет.

3. Бессрочная. При данном виде выплат происходит распределение накопительной части на равные доли. Они выплачиваются частями по выходу на пенсию гражданина в течение всей его жизни. Конечно, каков будет этот период, неизвестно. Вследствие этого законодательством определено 234 месяца – это чуть более 19 лет.

4. Согласно ст. 4 закона № 360 на накопительную часть могут претендовать наследники в случае смерти пенсионера.

Внимание: при отказе от накопительной части пенсии формируется лишь 16 % ОПС при 0 % накопительной части.

Можно ли снять накопления с пенсии до наступления пенсионного возраста?

Рассчитывать на то, что вы сможете снять пенсионные накопления, можно только при достижении необходимого возраста: для женщин это 60 лет, мужчин – 65. Ранее установленного возраста снять выплаты можно лишь:

- при утере кормильца;

- при оформлении I–III группы инвалидности;

- категории лиц, определенных законом, пользующихся льготным периодом при выходе на заслуженный отдых: учителя, военные, геологи, медицинские работники, железнодорожники, работники Крайнего севера.

В прочих случаях можно будет снять накопления с пенсии только с достижением возраста, определенного законодательством для выхода на пенсию.

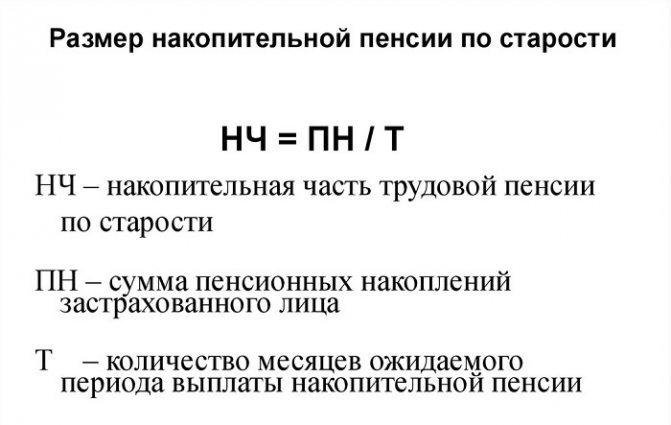

Как рассчитывается размер выплат?

Расчет предварительной суммы накоплений вы можете получить в фонде, которому доверили управление своими средствами. Туда же следует обратиться при наступлении срока получения пенсионного пособия для оформления пакета требуемых документов и расчета размера выплат.

Начисление пенсионных выплат рассчитывается по специальным формулам, разработанным законодательно. Формулы содержат выплату страховой части пенсии, гарантированной государством, с учетом надлежащих льгот и субсидий, а также расчет накопительных средств, имеющихся на счету на дату обращения гражданина.

Законодательством предусмотрены все возможности снять накопительную часть пенсии.

Формальная возможность

Текущее законодательство оставляет гражданам возможность забрать все свои накопления (именно накопительную часть) сразу же, еще до наступления 65 лет (для мужчин).

Вот только сумма ежемесячных ваших вкладов в НПФ не должна превышать 5% пенсии, назначаемой государством. А тут получается сумма настолько маленькая, что обойти этот нюанс становится невозможным.

Да и сама часть капитала будет невелика. Как говорится, «овчинка выделки не стоит». Резюмируя, можно заключить, что государство действительно закрывает возможности для досрочного получения своего накопленного капитала, который должен выплачиваться вам в старости.

И, отчасти, они в этом правы. Сегодня, когда наши сограждане повально берут кредиты и микрозаймы, они совсем не думают о том, чтобы оставить что-то себе на старость. И если дать им возможность оперировать этими средствами, то они также будут быстро потрачены. В итоге мы получим целое поколение стариков, у которых вовсе нет никакой пенсии.

А позаботиться о старости лучше заранее и не стоит рассчитывать в ней на государство. Повышайте свою финансовую грамотность, регулярно вкладывайте небольшие суммы в консервативные активы низкого риска и вопрос отчислений с каждым годом будет заботить вас все меньше и меньше.

Что делать, если застрахованное лицо умирает до выхода на пенсию

Случаи преждевременной смерти страхователя до достижения пенсионного возраста достаточно распространены. Какой будет тогда судьба денег и могут ли снять накопления с пенсии родные умершего? При таких обстоятельствах пенсионные накопления считаются наследством, и законодательство учитывает возможность снять накопительную часть пенсии страхователя родственникам умершего, но при соблюдении определенных условий.

Все средства делятся согласно завещанию страхователя. Гражданин должен предварительно сделать письменное распоряжение на случай своей смерти в фонд, где хранятся накопительные средства, и определить круг лиц и размер доли, которую получит каждый из наследников.

Но мало кто рассчитывает на скорую смерть, а потому даже в случае продолжительной болезни люди надеются на благоприятный исход. Поэтому при отсутствии завещания накопленные средства на счету страхователя будут распределены в равных частях, согласно законодательству, среди наследников двух первых очередей.

Правопреемники могут снять накопления с пенсии страхователя только в следующих случаях:

- выплаты ещё не были установлены умершему;

- если имеется невыплаченный остаток установленной выплаты;

- заявлена, но не выплачена единовременная выплата.

Важно: наследники не могут снять накопления с пенсии, если умерший выбрал бессрочные выплаты.

Перечень необходимых документов

Как говорилось ранее, выплаты производятся по двум категориям: сама пенсия (начисления на фоне стажа и заработка) и накопительная часть. С первой все ясно, а вот вторая полностью зависит от того, сколько денег вы перечислили в ПФР до исполнения вам пенсионного возраста.

Мнение эксперта

Поляков Кирилл Ярославович

Юрист с 7-летним стажем. Специализация — уголовное право. Большой опыт в составлении договоров.

В таком случае вы можете проследить тенденцию, что чем больше вы будете вкладывать в свое будущее на протяжении жизни – тем выше у вас будет пенсия (именно на основе накопительной части, которая для каждого гражданина индивидуальна).

Но какие документы нужны для этого? Итак, перед тем, как идти в ПФ вы обязаны подготовить следующие бумаги:

- копии и оригиналы страниц паспорта;

- идентификационного кода;

- справка с места работы о заработной плате;

- справка и копии договоров о перечислении денежных средств на счет НПФ для накопления.

Этого перечня достаточно, чтобы установить документ, из-за которого вам будет выплачиваться пенсия из двух частей.

Как снять пенсионные накопления: документы и нюансы

Стоит предварительно ознакомиться с вариантами получения денежных средств при составлении заявки для частичной выплаты пенсионных накоплений:

- Разовая выплата. На получение разрешения снять всю сумму могут рассчитывать те, у кого на счету небольшая сумма накоплений – около 5 % от страховой пенсии. После оформления заявки сразу вся сумма может быть получена в течение двух месяцев.

- Выплата по сроку. Такой вид выплаты предусматривает определенный срок, не более 10 лет. При этом вся сумма накоплений распределяется равными долями и выплачивается ежемесячно. Сюда же относятся средства материнского капитала и отчисления в программу софинансирования пенсии.

- Обычный способ выплат. Такой способ самый привычный и часто используемый. Накопительная часть делится на равные суммы и присоединяется к ежемесячным выплатам страховой части.

- В случае смерти страхователя денежные средства могут быть выплачены полностью наследникам при соблюдении условий закона о наследовании.

Чтобы снять пенсионные накопления, доверенные ПФР РФ, необходимо обратиться в территориальный орган фонда лично, через МФЦ или доверенное лицо с нотариально оформленной доверенностью. При этом необходимо предъявить паспорт, пенсионное удостоверение, СНИЛС и иные документы, требуемые специалистами фонда для оформления выплаты.

Кроме наличия документов и желания страхователя, для получения выплат требуются еще некоторые условия:

- наличие средств в фонде;

- достижение пенсионного возраста;

- возникновение страхового случая (инвалидность, потеря кормильца и другие);

- наличие всех документов, необходимых для назначения выплаты;

- правильно оформленное заявление;

По достижении пенсионного возраста предоставляется стандартный пакет документов:

- пенсионное удостоверение;

- паспорт гражданина страны;

- трудовая книжка, где прописан весь стаж работы пенсионера;

- пенсионное свидетельство.

Можно ли снять накопления с пенсии при досрочном назначении пенсии при возникновении страхового случая? Для этого требуется предоставить дополнительные документы, удостоверяющие это право. Это может быть свидетельство о смерти страхователя или заключение комиссии о получении группы инвалидности.

Как вывести деньги из негосударственного пенсионного фонда?

Государство предоставило право гражданам самостоятельно определять, в каком фонде должна формироваться накопительная часть пенсии. На финансовом рынке достаточно много организаций, которые окажут услугу по размещению средств граждан, с целью формирования пенсии. Но все они имеют договор доверительного управления пенсионными накоплениями с ПФР РФ и контролируются им.

Если выбран негосударственный фонд, это не значит, что денежные средства нельзя перемещать. У граждан есть возможность переводить их из НПФ в ПФР и обратно, а также, доверить управление средствами финансовой УК.

Существует устойчивое мнение, что размещение в частном фонде даёт право на обналичивание пенсионных накоплений в любой момент. Это не так. Как и в случае с государственным фондом, договор на размещение является условным. Значит, чтобы забрать деньги нужно дождаться наступления события или факта. И сам факт наступления придется подтвердить документально.

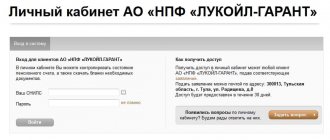

Как же вывести накопления, если они доверены частной организации? Рассмотрим, например, как снять деньги с НПФ Сбербанка.

Официальный сайт Сбербанка содержит информацию о том, как можно забрать деньги накопительной части пенсии и по каким основаниям:

- накопления должны быть размещены в НПФ на момент подачи заявления;

- наступление возраста выхода на пенсию;

- заявителем на получение средств является наследник лица, разместившего средства в НПФ;

- наступление события, которое является страховым случаем и закон предусматривает его в качестве основания для досрочного получения пенсионных выплат: получение группы инвалидности, потеря кормильца, получение статуса многодетности и другие;

- пенсионер относится к льготной категории.

В НПФ обращаются с заявлением, к которому прикладывают необходимые документы. В том числе, и подтверждающие наступление факта, являющегося основанием для досрочного расторжения договора. Каждый такой случай индивидуален, поэтому лучше проконсультироваться со специалистом НПФ.

Однако, нужно помнить, что частные фонды связаны теми же требованиями закона, что и ПФР РФ.

Как получить выплаты в НПФ

Чтобы снять пенсионные накопления из НПФ, который вы самостоятельно выбрали, требуется напрямую обратиться с заявлением в фонд для оформления документов для выплат. Перечень пакета документов следует согласовать непосредственно в организации.

Форма заявки, которую требуется подавать, утверждена законом № 75-ФЗ, ст. 36,28 п. п. 4, 5.

После подачи заявления страхователь получает уведомление о его принятии. В течение дести дней принимается решение о назначении выплат или отказе. После чего страхователь должен получить извещение о решении НПФ. Процедуру и сумму выплат необходимо согласовать непосредственно в организации.

При положительном решении вопроса выплаты производятся с момента подачи заявления и требуемых документов. Расчет производится по схеме: общая сумма накоплений делится на предполагаемый срок выплаты. При этом с накопительной части НДФЛ не взимается.

Когда можно снять накопления с пенсии?

Регламент получения выплаты из накопительного фонда определяет, что недостаточно быть участником программы накопления. Для гарантированной выплаты требуется, чтобы гражданин подходил под одну из определенных категорий:

- достижение пенсионного возраста: для женщин – 60 лет, для мужчин – 65;

- получение инвалидности (при наличии подтверждающих документов);

- иная возможность, предусмотренная законодательством РФ;

- наличие денежных средств на накопительном счету страхователя.

Для начисления выплат подается заявка в фонд, который гражданин самостоятельно выбрал для накопления денежных средств.

Можно ли вернуть?

Да, получить накопительную часть пенсии можно, но все зависит от ситуации. Трудящиеся могут получить деньги в виде единовременной выплаты еще до того момента, как они выйдут на пенсию. Это возможно, если они получили инвалидность 1, 2, 3 группы. Кроме того, единовременная получение суммы возможно, если произошла потеря кормильца (№ 360-ФЗ, ст. № 4).

То, сколько денег поступит в распоряжение гражданина, зависит от состояния его личного счета. Точкой отсчета станет дата, с которой ему будет назначена единовременная выплата.

Важно! Те пенсионеры, которые решили продолжить работу, не могут рассчитывать на получение выплат.

Если говорить о срочной пенсии, то она будет приходить каждый месяц. Сумма будет поступать в течение того периода, на который гражданин был застрахован. Но стоит учесть, что этот срок нельзя сделать меньше 10 лет. Отличие накопительной части от страховой в том, что средства можно завещать наследникам.

От чего зависит размер выплат накоплений с пенсии

В первую очередь сумма выплат будет зависеть от перечисленных на счет средств.

При соблюдении условий, указанных выше, гражданин может снять накопления с пенсии, подав пакет документов вместе с заявлением в учреждение, специалисты которого выполнят контрольный расчет суммы ежемесячного платежа. При этом стоит потребовать зарегистрированную копию заявления, поскольку выплаты, при положительном решении, производятся с момента подачи документов. При желании приблизительный расчет можно сделать самостоятельно: разделить накопления на равные части, в зависимости от вида выплат. Данная часть не подлежит налогообложению.

Расчет размера накопительной части пенсии представлен ниже:

Можно снять накопления с пенсии досрочно при соблюдении определенных требований. Но, несмотря на то что распоряжаться своими добровольными отчислениями пенсионер может сам, сделать это непросто. Чтобы снять накопления, необходимы определенные условия. Можно снять накопления с пенсии разово, с рассрочкой платежей или параллельно со страховой частью, в течение того же срока. Кроме того, в случае смерти страхователя снять пенсионные накопления могут его правопреемники.

Как вернуть средства?

Процедура не сложная, она состоит из следующих этапов:

- Сначала нужно обратиться в организацию, которой было доверено управление деньгами. Для того, чтобы узнать, кто именно занимается управлением, нужно обратиться в ПФР. Получить сведения можно в МФЦ, либо оформить выписку через Госуслуги.

- Если деньги в ПФР, то нужно сначала выбрать отделение фонда. Заявку на оформление выплат можно передать по почте или через представителя.

- В ПФ нужно принести паспорт и СНИЛС. Кроме того, нужно написать заявление.

- Если выплаты будут оформлены одновременно со страховой пенсией, нужно приложить трудовую, а также другие документы, подтверждающие стаж. Необходимо написать заявление.

Справка! Обращение будет рассмотрено, о принятом решении заявитель будет извещен в срок 10 рабочих дней. Законодательство не устанавливает срок подачи бумаг.

Какие программы действуют у «Благосостояния»?

Всего выделяется два направления, которые стали основными для деятельности компании:

- Пенсионные программы, разработанные специально для сотрудников РЖД.

- Индивидуальные предложения для лиц, которые не работают на РЖД.

О программе для железнодорожников

Суть заключается в том, что работодатель и сотрудник компании в равных долях участвуют при образовании накоплений. Условия конкретного договора зависят от того, какой вариант обслуживания выбирает клиент.

По стандартным схемам предполагается несколько решений:

- Возможность выбрать наследование: оно либо отсутствует, либо распространяется на личные, государственные накопления.

- Размер взносов: минимум, максимум, оптимальный.

- Ограничение по количеству наследников. Или отсутствие подобных условий.

Негосударственная пенсия выплачивается при наличии таких обстоятельств:

- При увольнении из РЖД.

- При участии в программе на протяжении минимум 5 лет.

- Достижение общеустановленного пенсионного возраста.

Индивидуальные программы для работников других компаний

Участником таких соглашений могут быть любые граждане, не только работники РЖД. При формировании пенсии участвуют личные сбережения.

Периодичность уплаты взносов вместе с их размерами устанавливает сам гражданин. Главное, чтобы первый взнос был в размере минимум 10 тысяч рублей. Последующие взносы допустимо создавать на любую сумму.

При этом заключается бессрочный договор. В любой момент участник может его расторгнуть, когда достигаются условия:

- С момента заключения прошло больше года. Тогда возвращают всю сумму вложений, а также доход, полученный на их основе.

- Если менее 12 месяцев с момента заключения – то вернутся вложения вместе с доходом по гарантированной ставке до 4 процентов.

С даты досрочного расторжения должно пройти не больше двух месяцев, прежде чем деньги вернутся.

Подробная пошаговая инструкция действий

Достаточно сложно сделать подобную инструкцию, поскольку законодательством обусловлены причины таковы:

- смерть застрахованного лица;

- выход застрахованного лица на пенсию;

- особые заслуги на работе;

- тяжелые формы заболеваний, которые предусмотрены Кодексом Российской Федерации, вызваны условиями рабочей среды;

- единовременная выплата накоплений;

- срочная выплата пенсии;

- необходимые выплаты.

Тем не менее, следует сначала найти пенсионные накопления, а потом уже узнавать о количестве денег. Далее рассмотрим все по пунктам.

- Сейчас интернет предоставляет огромные возможности, потому застолбить для себя электронную очередь в тот или иной день – легче всего, с этого советуем и начать. Поскольку в РФ действует система, которая позволяет гражданам самостоятельно формировать пенсию, то все зависит именно от каждого отдельного гражданина страны.

- Определить аккумулированные деньги. Найти отчеты по их начислению в ПФР или НПФ.

- Перед тем, как идти в ПФ вы обязаны подготовить документы:

- копии и оригиналы страниц паспорта;

- идентификационного кода;

- справка с места работы о заработной плате;

- справка и копии договоров о перечислении денежных средств на счет ПФР для накопления.

Этого перечня достаточно, чтобы установить документ, из-за которого вам будет выплачиваться пенсия из двух частей.