Негосударственный пенсионный фонд Росгосстрах (РГС) относится к числу крупнейших в нашей стране. Уже много лет он осуществляет деятельность в сфере пенсионного обеспечения.

На конец лета этого года планируется завершение объединения трех крупных игроков рынка – НПФ РГС, НПФ Лукойл-Гарант и НПФ электроэнергетики. В результате должен появиться самый крупный негосударственный фонд.

Открытые ПИФы

Паевой инвестиционный фонд (ПИФ) — удобный инструмент для сохранения и преумножения капитала. Для того чтобы работать с ПИФами, не нужно быть финансовым экспертом, обладать внушительным стартовым капиталом и постоянно следить за инвестициями. Все, что вам необходимо — это доверить управление вашими средствами команде профессионалов.

Информация о расчетной стоимости инвестиционного пая, о стоимости чистых активов и об их изменении доступна до опубликования новых данных, либо опубликования сообщения о прекращении паевого инвестиционного фонда.

Страховая и накопительная части пенсии

Пенсия состоит из двух частей: страховой и накопительной. Но в чем между ними разница (а она существенная), многие не понимают. Хотя этим вопросом уже сейчас должны задаваться не только люди старшего возраста, но и молодежь, которая стремится заложить надежный фундамент своего будущего. По большому счету, эта тема актуальна для любого человека. Поэтому есть смысл разобраться, как начисляют страховую и накопительную части и чем отличаются между собой два варианта.

Вариант пенсионных накоплений № 1.

У большинства граждан накопления формируются исключительно в части страховой пенсии – этот механизм Пенсионный фонд РФ предлагает как основной и сам собой разумеющийся. За теми, кто пошел по данному пути, закрепилось неофициальное наименование «молчуны». Эти люди никогда не заявляли о своем намерении самостоятельно выбрать вариант обязательного страхования или переходили в негосударственный фонд, но позже возвращались к прежнему способу формирования пенсии.

Вспомните, подписывали вы когда-нибудь заявление или договор о перечислении накоплений в НПФ? Если нет, то ваши взносы в размере 16 % с индивидуальной части участвуют в формировании только страховой пенсии. Такой вариант управления страховыми средствами предусматривает перевод всех взносов в индивидуальные коэффициенты – по-другому «пенсионные баллы». Каждый застрахованный имеет собственный запас накопленных баллов. Проверить их можно по лицевому счету гражданина.

Пример: если ваша среднемесячная зарплата составляет 25 тысяч рублей, то количество учтенных пенсионных баллов за 2020 год – 2,938. Этот показатель получен путем расчетов:

(25000*12*16%/163360) *10, где 163360 – нормативный размер страховых взносов на 2020 год, а 10 – величина постоянная.

Количество причитающихся баллов не может увеличиться само по себе, индексироваться они тоже не будут, а останутся на вашем индивидуальном пенсионном счете в том объеме, в каком вы их заработали. И коэффициентов будет столько, сколько вы накопите за всю трудовую жизнь. Важно, что они со временем не обесцениваются. По новой формуле, которая используется при расчете страховой части пенсии, общее количество накопленных коэффициентов умножается на стоимость 1 балла.

Стоимость балла каждый год, начиная с 2015-го, увеличивается на индекс роста потребительских цен. Так что, когда придет время выхода на пенсию, накопленные вами баллы переведут в рубли с учетом всех индексаций.

Итак, выбор описанного варианта пенсионного накопления означает:

- направление всех уплаченных в размере 16 % страховых взносов на формирование страховой пенсии;

- перевод взносов из рублей в индивидуальные коэффициенты;

- персональное количество накопленных за жизнь баллов у конкретного человека;

- ежегодную индексацию страховой пенсии с увеличением стоимости балла;

- защиту баллов от обесценивания с течением времени.

Вариант пенсионных накоплений № 2.

Чтобы выбрать вариант пенсионного страхования, отличный от предыдущего, то есть, предполагающий накопительную часть, нужно обратиться в Пенсионный фонд с соответствующим заявлением. Данный выбор означает, что на страховую пенсию будет отчисляться лишь 10 % взносов, а оставшиеся 6 % переводиться на накопительную часть вашей будущей пенсии.

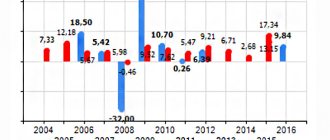

Деньги, которые вы доверяете негосударственным фондам или управляющим компаниями, обычно инвестируются ими в какие-то финансовые проекты для получения большей прибыли. За управление вашими пенсионными накоплениями эти организации оставляют себе определенный процент. Следует иметь в виду, что инвестиции могут приносить не только прибыль, но и убытки, поэтому выбирать вариант обязательного пенсионного страхования надо с учетом данного обстоятельства.

Государством гарантируется сохранность ваших средств в случае их перевода в негосударственные фонды и управляющие компании. Что это значит? Если вы перевели, к примеру, 12 тысяч рублей в УК для финансирования накопительной части своей пенсии, то, даже если их инвестирование окажется убыточным, эти деньги все равно останутся вашими. Но накопления могут «пострадать» от инфляции за прошедший год или обесцениться без инвестиционной прибыли.

Выбирать НПФ для распоряжения страховыми отчислениями можно только один раз в пять лет. При переводе средств раньше этого срока вы потеряете все проценты по накоплениям. Выбор негосударственного фонда или управляющей компании – личное дело каждого, но осуществлять его стоит с учетом репутации, возраста понравившейся организации, а также общей доходности за весь инвестиционный срок.

Ничего сложного в расчете накопительной пенсии нет. Собранные суммы делят на ожидаемый период выплаты (утверждается каждый год федеральным законом).

Пример: в январе 2020 года женщина получает право на страховую пенсию. На ее индивидуальном лицевом счете собрано к этому времени 158 767 рублей. Утвержденный федеральным законом № 419-ФЗ ожидаемый период на 2020 год – 246 месяцев. Размер ежемесячной суммы накопительной части составит 645,39 рублей (158767/246).

Итак, выбор в пользу накопительного варианта пенсионного обеспечения подразумевает:

- формирование страховой пенсии в системе ОПС за счет 10 % страховых взносов от вашей зарплаты и перевод ее в пенсионные баллы;

- перечисление 6 % взносов в выбранные вами НПФ или УК для формирования накопительной части;

- отсутствие гарантий стабильной и постоянной доходности от управления вашими средствами (у разных НПФ и УК она разная), оптимальный вариант прибыли – выше годовой инфляции в стране;

- страхование ваших средств от убытков при инвестировании;

- отсутствие привязки накоплений к стоимости пенсионного балла, зависимость расчетов от утвержденного периода накопительной выплаты;

- отсутствие индексации накопительной пенсии.

Преимущества ОПИФов

- Диверсификация

- Надежность и контроль государства

- Ликвидность

- Минимизация налогов

Дата актуальности изменений: за день – 03.08.2018 г., за остальные периоды – 03.08.2018 г. Опубликовано: 06.08.2018 в 15:22

Получи полный анализ данных по своим инвестициям

© ООО «РСХБ Управление Активами», 2012-2018 Все права защищены. Правовая информация лицензии.

Общество с ограниченной ответственностью «РСХБ Управление Активами». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00943 от 22 ноября 2012 года, выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13714-001000 от 22 ноября 2012 года, выдана ФСФР России, без ограничения срока действия.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Правилами доверительного управления паевыми инвестиционными фондами, предусмотрены скидки к расчётной стоимости паёв при их погашении, взимание данных скидок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Получить информацию о фондах и ознакомиться с Правилами доверительного управления фондами, а также сведениями о местах приема заявок на приобретение, погашение или обмен инвестиционных паев и иными документами, предусмотренными Федеральным законом «Об инвестиционных фондах» № 156-ФЗ и нормативными актами Банка России, можно по адресу Общества с ограниченной ответственностью «РСХБ Управление Активами»: 125009, Москва, Большой Кисловский переулок, дом 9, тел.; адрес страницы в сети Интернет: www.rshb-am.ru, у агентов по выдаче, погашению и обмену инвестиционных паев фонда (со списком агентов можно ознакомиться на сайте в сети Интернет по адресу: https://www.rshb-am.ru/offices/).

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Фонд Сбалансированный» (Правила фонда зарегистрированы ФСФР за № 2566 от 26 марта 2013); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ – Фонд Облигаций» (Правила фонда зарегистрированы ФСФР за № 2567 от 26 марта 2013); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Фонд Акций» (Правила фонда зарегистрированы ФСФР за № 2568 от 26 марта 2013 г.); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Казначейский» (Правила фонда зарегистрированы Банком России за № 2797 от 22 мая 2014); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Валютные облигации» (Правила фонда зарегистрированы Банком России за № 2795 от 22 мая 2014); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Золото, серебро, платина» (Правила фонда зарегистрированы Банком России за № 2796 от 22 мая 2014 г.); Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РСХБ — Лучшие отрасли» (Правила фонда зарегистрированы Банком России за № 2800 от 28 мая 2014 г.).

ООО «РСХБ Управление Активами» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по управлению ценными бумагами. При этом под «конфликтом интересов» понимается противоречие между имущественными и иными интересами ООО «РСХБ Управление Активами» и/или его работников и клиентов, или между интересами нескольких клиентов, в результате которого действия (бездействия) ООО «РСХБ Управление Активами» и/или его работников причиняют убытки клиенту и/или влекут иные неблагоприятные последствия для клиента. Правила выявления и контроля конфликта интересов и предотвращения его последствий при осуществлении профессиональной деятельности на рынке ценных бумаг Общества с ограниченной ответственностью «РСХБ Управление Активами» размещено в разделе «Раскрытие информации» настоящего сайта.

Источник:

https://www.rshb-am.ru/trust/

Как вступить?

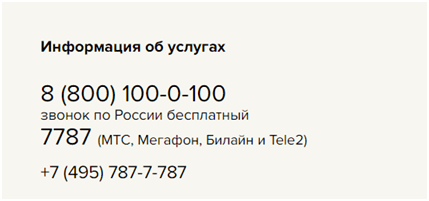

Для вступления в пенсионный фонд требуется ознакомиться с перечнем требуемых документов, которые понадобятся при заключении договора с компанией. Отсутствие одного из документов сделает невозможным проведение данной операции. По этой причине свяжитесь с работниками отдела по указанному номеру, или же ознакомьтесь со списком на официальном сайте.

Для Росгосстрах требуются следующие документы:

- Паспорт (оригинал или копия).

- Индексный номер страхового полиса (СНИЛС).

Россельхозбанк решил создать собственный пенсионный фонд

Россельхозбанк планирует создать негосударственный пенсионный фонд, следует из стратегии развития банка до 2020 года, сообщает в среду «Коммерсант». НПФ будет специализироваться на обслуживании населения сельских территорий, малых и средних городов. «Создание НПФ банка будет способствовать росту социальной и финансовой защищенности жителей» этих населенных пунктов, говорится в стратегии.

Собственные НПФ есть у многих крупных государственных и частных банков, таких как «Уралсиб», Райффайзенбанк, Сбербанк, Газпромбанк, ВТБ, «Русский Стандарт». Банк, имеющий свой НПФ, получает возможность привлекать пенсионные средства на депозиты. «Однако сам фонд потребует достаточно серьезных вложений со стороны банка», — указывает президент НПФ Сбербанка Галина Морозова.

Впрочем, участники пенсионного рынка полагают, что логичным шагом для РСХБ было бы приобретение действующего НПФ. Если фонд захочет осуществлять деятельность по обязательному пенсионному страхованию (ОПС), то по закону он должен сначала проработать не менее двух лет в сфере негосударственного пенсионного обеспечения, а купив фонд «с историей», РСХБ смог бы на его базе начать развивать ОПС сразу, поясняет исполнительный директор НПФ «Национальный» Светлана Касина. По данным ФСФР, с января по сентябрь 2012 года у НПФ объем средств пенсионных накоплений (привлекаются в рамках ОПС) увеличился на 53%, в то время как объем пенсионных резервов (формируются в рамках добровольных программ) — только на 6%. За последние три года на пенсионном рынке была выдана лишь одна новая лицензия.

Источник:

https://www.banki.ru/news/lenta/?id=4559709

Доступные возможности

Личный кабинет НПФ «РосГосСтрах» позволяет клиентам отслеживать повышение размера пенсионных накоплений. Контроль осуществляется в режиме онлайн. Пользователям доступна полная история операций по счетам. Бланки документов доступны для скачивания. Если клиент РГС забыл пароль, есть возможность его восстановления. Если пользователь, перешедший в НПФ РГС из ПФР, не хочет проходить процедуру регистрации в ЛК, он также получит доступ к ряду возможностей. Однако их список будет ограничен.

Без регистрации в кабинете доступны такие действия:

- обнаружить контактные данные офисов фонда РГС;

- рассчитать размер накопительной пенсии, воспользовавшись калькулятором;

- заказать обратный звонок;

- листа идентификации, требуемый для информирования НПФ РГС о смене персональной информации.

Инвестиционная деятельность

Узнайте об инвестиционной стратегии НПФ Сбербанка и показателях инвестиционной деятельности

Не является офертой и не гарантирует доходность в будущем. В расчетах применяется актуарная доходность в размере 7,5%. В расчетах учитывается рост заработной платы на средний уровень инфляции согласно Прогнозу долгосрочного социально – экономического развития РФ на период до 2030 года Министерства экономического развития РФ (3,7%). В калькуляторе приведен расчет негосударственной пенсии с учетом первоначального взноса 1 500 руб., с выплатой в течение 10 лет, на основании индивидуального пенсионного плана «Универсальный». Стаж для расчета накопительной пенсии исчисляется с 2002 года. Возраст начала трудовой деятельности — с 18 лет. В расчетах накопительной пенсии учитывается мораторий на отчисления 6% от взносов работодателя 2014—2019 гг.

Источник:

https://npfsberbanka.ru/

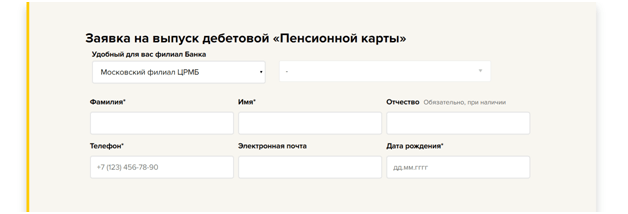

Как и где подать заявку?

Есть два варианта — через отделение банка или сайт.

В любом из случаев вы сообщаете:

- ФИО;

- адрес;

- контакты;

- дату рождения.

Если хотите сделать это через сайт, позвоните на номер горячей линии.

Менеджер оформит ваше обращение. Ниже указаны поля, которые заполняются.

Получить карту

Если вы заказывали именной пластик, или делали заявку через сайт, банк уведомит вас о готовности. В течение пары дней заберите свое отправление, активируйте его, вставив в банкомат.