Отличие вкладов для пенсионеров от стандартных типов

В большинстве своем, вклад для пенсионеров схож с вложением трудового населения.

Но все же некоторые отличия присутствуют, причем для людей пенсионного возраста они имеют большое значение. Основные отличия, которые предлагает большая часть банков:

- Отсутствие ограничений на минимальный размер размещаемой суммы. Для того чтобы привлечь пенсионеров (получающих пенсию по старости, а также социальную пенсию), многими банками была выдвинута программа, позволяющая оформить вложение равное одному рублю.

- Возможность регулярного пополнения. Вклад может пополняться не только на любую сумму, но и в любое время. Тем самым, вы можете, при любой возможности сохранять свои средства, внося их на счет. Некоторые банки могут ввести ограничение на пополнение за 1–3 месяца до закрытия счета.

- Возможность снимать часть накоплений. Данное условие характерно не для всех видов депозитов для пенсионного накопления, но оно встречается.

- Выбор процентного накопления. Пенсионерам всегда предлагают 2 варианта распоряжения процентного дохода: накопление и снятие по окончании договора по вкладу, или регулярное перечисление на дополнительный счет или карту.

- Высокая доходность. Как правило, пенсионный тип депозита отличается более высокими ставками, плюс к этому идут специальные программы. Такие программы часто использует банк «УралСиб» и «Сбербанк».

- Ежемесячные начисления. Чаще всего, программы по данному виду вложения предусматривают ежемесячное начисление процентов.

back to menu ↑

Основные преимущества пенсионного типа вклада

Анализ подобных депозитов показал, что они имеют массу преимуществ, которые выгодно отличают его от вложений стандартного типа:

- основной плюс в более гибких условиях, позволяющих подобрать вид вклада для каждого пенсионера;

- повышенная доходность. Даже при стандартных процентах, к подобному вложению банки присоединяют специальные программы, повышающие накопительную часть;

- автоматический перевод накоплений на указанный счет;

- калькулирование депозитного счета. Данной услугой клиент банка может воспользоваться самостоятельно или с помощью консультанта;

- информационная поддержка о сохранении средств на счете, которая осуществляется по запросу вкладчика, как в электронном, так и письменном виде;

- возможность компенсации при вложении валюты разного типа. Это актуально при резких спадах стоимости валют;

- получение универсальной карты банка. Карта выдается по желанию вкладчика;

- сохраняется возможность преждевременного вывода вложений на мягких условиях с минимальными потерями средств;

- нотариальное доверение полномочий третьему лицу, которое может распоряжаться депозитом в интересах клиента банка.

back to menu ↑

Будут ли расти проценты в ближайшее время

В последнее время доходность депозитов сильно упала. Это связано со снижением ключевой ставки Банком России. Могут ли ставки по вкладам снова взлететь?

«В текущей ситуации ставки по вкладам расти уже не будут,— считает руководитель розничных продаж Абсолют-банка Антон Павлов.— И дело не только в недавнем снижении ключевой ставки ЦБ. Скорее всего, ее снижение продолжится, а это значит, что коррекция ставок, и то незначительная, возможна только в рамках коротких акций отдельных игроков рынка».

Смотрите также:

— Виды, проценты и стоимость Пенсионных карт Сбербанка >>

— Выгодные проценты к пенсии Пенсионной карте Россельхозбанка >>

Как узнать, не обманул ли банк при открытии вклада

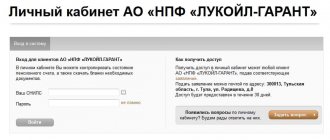

Неоднократно обсуждались ситуации, когда пенсионеры открывали вклады в банке, потом у него отзывал лицензию, и АСВ на балансе кредитной организации эти депозиты не находило. А значит, не лишним будет дополнительно убедиться, что вклад действительно размещен.

Проверить это можно, например, через интернет-банк. Если вы видите там свой депозит и можете совершать по нему операции (если они предусмотрены условиями), значит, банк от вас ничего не скрыл.

Информация не является публичной офертой. Подробнее о процентных ставках и условиях выгодных вкладов для пенсионеров на сегодня узнавайте в соответствующих банках.

Документы, необходимые для оформления пенсионных вложений

Набор документов, предъявляемый для оформления любого вклада стандартен. В него, как правило, входят документы, подтверждающие личность вкладчика (паспорт, который не должен быть просрочен) и договор на обслуживание банком.

Но, при оформлении депозита пенсионерами, понадобится еще ряд документов. Рассмотрим весь пакет документов подробнее:

- Паспорт или военный билет для подтверждения личности.

- Пенсионное удостоверение.

- Заявление стандартного образца для Пенсионного Фонда. В случае если вкладчик желает пополнять счет непосредственно переводом пенсии.

- Справка от Пенсионного фонда. Чаще всего такая справка не обязательна, так как информационная автоматизация позволяет банку самостоятельно запрашивать информацию. Но, в некоторых случаях, это может занять длительное время, поэтому наличие подобной справки значительно ускорит процесс и исключит возможные ошибки.

- Договор от банка на обслуживание физического лица и открытие счета. Договор выдается для подписи в двух экземплярах, один из которых остается клиенту. Данный документ необходимо сохранить до окончания срока действия.

- Сберегательная книжка или карта банковского типа, которая выдается непосредственно при оформлении.

back to menu ↑

Отменяется ли она при наступлении определенного возраста?

Выплата пенсии по инвалидности производится вплоть до дня назначения пенсии по возрасту. После наступления определенного возраста, одно пособие автоматически заменяется другим. Причем, для вступления в законную силу этих изменений, от самого человека не требуется никаких заявлений.

Одновременная выплата двух пособий российскими законами не разрешена. Исключение сделано для нескольких категорий (в соответствии с п.3 ст.3 №166-ФЗ):

- Инвалиды, получившие свой статус во время несения военной службы, обладают правом на одновременную выплату им государственной пенсии, назначенной в связи с потерей здоровья, а так же, выплаты, которые положены по возрасту.

- Ветераны войны могут получать обе пенсии.

СПРАВКА. Если по каким-то причинам гражданин изъявит желание заменить один вид пенсии на другой, считая, что так для него лучше, Законодательство РФ в этом его никак не ограничивает.

Для того, чтобы это осуществить, достаточно только написание заявления в ПФ РФ. Изменения вступят в силу в начале следующего месяца после подачи заявления.

В видео рассказывается история женщины, столкнувшейся с заменой пенсии по инвалидности на другую — по старости.

О переходе с пенсии по инвалидности на выплаты по старости читайте здесь.

Как не ошибиться с выбором?

Правильный выбор вклада определяет его удобство пользования, преждевременность снятия средств и самое главное – доходность.

Очень часто, владея большим количеством информации, люди теряются и, не понимая всех условий, определяются с первым понравившимся банком.

Только тогда, когда приходит время подсчитывать доходы от вложения, понимают свой промах.

Для того, чтобы не было подобных ситуаций, специалистами были выделены следующие критерии выгодного выбора пенсионного типа вклада:

- размер вложений. Для начала необходимо определиться с размером ваших средств. Обратите внимание, что некоторые банки увеличивают процентную ставку только соразмерно сумме вклада. Сохраняя большую сумму на подобном счету, вы увеличиваете процентные возможности;

- процентная ставка. Не стоит останавливать свой выбор на самых крупных банках, полагая, что только у них гарантированно высокий процент дохода. Многие банки, желая привлечь клиентов, повышают процентную ставку для людей со стабильным доходом, а значит, и для пенсионеров. Одним из таких примеров является банк «УралСиб», который предлагает высокий процент на короткий промежуток времени;

- валюта вложения. Банковская система РФ рассчитана на поддержание собственной валюты, поэтому самые выгодные банковские вложения для пенсионеров будут в рублях. Но стоит отметить, что накопительные вложения в иностранной валюте, несмотря на низкий процент, более стабильны;

- срок программы. Существует простое правило: чем больше срок хранения вашего средств на счету, тем выше будет от него доход. Хотелось бы отметить, что это условие, в основном относится к срочному вкладу;

- условия. Определитесь с удобными для вас условиями, которые имеет пенсионный тип вклада: вид вложений, валюта и другие опции. Учитывайте, что программа, которая имеет большое количество удобных для вас опций, как правило, низкодоходная.

Важно: для того чтобы пенсионные виды вкладов были доходными, остановите свой выбор на вложении в рублях и на длительный период времени.

back to menu ↑

Виды пенсионных вложений

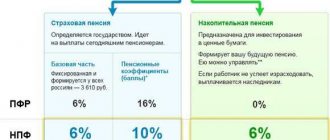

Разные банки чаще всего предлагают несколько типов вкладов для пенсионеров, которые имеют разный срок и процентные ставки. Но, несмотря на данную разницу, все подобные депозиты можно разделить на два вида по предоставляемым условиям:

- Вклад «до востребования». Данный накопительный депозит предназначается для обслуживания накоплений безналичным способом, получения и расчета услуг и совершения определенных платежей. Такой вид пенсионного вложения позволяет снимать часть накопления или всю сумму в любое время. Отличие данной программы в ее высокой процентной ставке.

- Срочный вид вклада. Предназначается для процентного накопления и пассивного сохранения доходных средств. Отличительное условие такого вида вложения в том, что снятие денег возможно только в определенное время, указанное в договоре. Стандартно, для этого выделяют один из нескольких вариантов: месяц, квартал, год, окончание договора. Для срочного вклада характерна возможность досрочного частичного вывода наличных средств. Такой вид депозита предлагают самые разные банки: «Сбербанк», «УралСиб», «Хоум Кредит Банк»

Важно: несмотря на то, какой вид вклада выбрал пенсионер, он всегда имеет гарантированное страхование своих вложений. Благодаря этому, при наступлении страховых случаев, счет не заморозят, и вкладчик сможет вывести находящиеся на нем деньги.

back to menu ↑

Предложения Райффайзенбанка

Оформить карту Райффайзенбанка

Выбирая, пенсионная карта какого банка лучше, нельзя обойти вниманием Райффайзенбанк.

Это первый в России австрийская кредитная организация, присоединившаяся к платежной системе МИР. Держатели карт банка получают качественное обслуживание, оперативное решение всех возникающих вопросов, а также:

- бесплатный выпуск и обслуживание;

- возможность участвовать в программе лояльности (более 4000 партнеров, скидки на товары и услуги до 25%, бонусы и привилегии);

- оплата коммунальных платежей, услуг связи – без комиссии в банкоматах банка-эмитента;

- беспроцентное снятие наличных более чем в 21000 устройствах самообслуживания Райффайзенбанка и банков-партнеров.

За снятие наличных в банкоматах сторонних банков взимается комиссия в размере 1% (но не менее 150 рублей) от суммы. Дневной лимит – 200000 рублей.

Заполнить заявку на получение дебетовой карты можно на официальном сайте Райффайзенбанка. Для этого достаточно указать персональные данные, способ получения пластика (почтовое отделение или курьерская доставка) и указать контакты для обратной связи.

Возможности онлайн-банкинга:

- круглосуточный доступ к информации по счету;

- оплата услуг (ЖКХ, сотовая связь, интернет) без комиссии с максимальным лимитом 15000 рублей;

- возможность настройки автоплатежей;

- сохранение шаблонов для быстрой оплаты;

- быстрые переводы по номеру телефона.

Услуга подключается бесплатно, на сайте банка.Также есть возможность подключить СМС-информирование. Стоимость услуги – 60 рублей в месяц.Стоит учитывать, что перевыпуск, в том числе плановый – это платная услуга. При оформлении карты на прежний срок действия придется заплатить 300 рублей.

Рейтинг банков с выгодным вкладом для пенсионеров

Рассмотрим рейтинг банков, которые предоставляют наибольшую выгоду по данному виду вклада. За основу возьмем небольшой срок вложения – от 3 месяцев, демократичную сумму стартового капитала – от 100 рублей, и максимально допустимую процентную ставку. Распределим банки по убыванию:

- На первом месте оказался ИнвестТоргБанк. Здесь предлагают программу «Пенсионный капитал плюс» по процентной ставке равной 11,50 %, с расчетной суммой в 3 тыс. рублей на один год.

- Лидирующие позиции держит и банк «Траст» с вкладом «Пенсионный доход» под 11,20 % на срок от 180 дней, с первоначальной суммой – 5 тыс. рублей.

- На третьем месте популярный «Хоум Кредит Банк». Данный банк предлагает сделать вложения на 18 месяцев под 11 %, с первичными средствами – 1000 руб.

- Накопительный вклад банка «Российский капитал» отличается суммой первого вложения. Она равна 10000 руб. Срок вклада – от 35 дней. Проценты, так же, как и у предыдущего банка, равны 11.

- Пенсионная программа вклада банка «УралСиб» имеет самый короткий срок вложения – 90 дней. При этом ставка вполне высокая – 10,10 %, равно как и сумма первого взноса. «УралСиб» предлагает открыть счет суммой, которая не должна быть менее 5000 руб.

- Почетное шестое место, после банка «УралСиб», занимает основной банк РФ – «Сбербанк», с программой «Пенсионный счет плюс». Несмотря на высказывания данного банка о том, что все программы созданы для максимальной выгоды своих клиентов, процентная ставка все же ниже, чем у перечисленных банков и равняется 10 %. Хотя небольшая первичная сумма в 1000 рублей и короткий срок вложения, рассчитанный на 3 месяца и более, компенсируют доходность.

- МТС-Банк предлагает вклад под 9,9 % на полгода с минимальными вложениями не менее 5000 рублей.

- В последнюю тройку данного рейтинга вошел Банк Москвы с небольшим вкладом в 1000 рублей под 9,8 % на 3 месяца.

- Банк ЮГРА также решил отличиться, создав программу пенсионного вложения «Социальный выбор». Доход в этом случае основан на 9,7 % и рассчитан на полгода и более. Первый взнос при этом составляет довольно внушительную сумму – 10 тыс. рублей.

- Десятку лучших, по условиям вложения, банков закрывает Промсвязьбанк, который предлагает сделать пенсионные накопления в размере 3000 рублей на 6 месяцев, под 9,5%.

Пенсионный тип вклада — это общедоступный метод сохранения и приумножения своего дохода за короткий или длительный период. Даже при небольших ставках, можно подобрать программу, позволяющую эффективно увеличить денежные накопления.

back to menu ↑

Виды банковских вкладов

Сбербанк

Банк предлагает пенсионерам обслуживание на следующих условиях:

- выпуск бесплатен, комиссия за обслуживание не взимается;

- 3,5% годовых ежемесячно начисляется на остаток средств;

- подключение к программе СПАСИБО (до 0,5% бонусов начисляется банком, до 30% дают компании-партнёры);

- смс-информирование бесплатно первые 2 месяца, далее – 30 рублей в месяц.

Ежемесячно клиент может снимать до 50 000 рублей без комиссии. При превышении лимита операцию можно совершить в кассе банка, уплатив 0,5% от суммы свыше 50 000. В месяц можно снять до 350 000 рублей.